Aktienanleihen sind Wertpapiere mit einer festen Zinszahlung, die am Ende oder während der Laufzeit erfolgt. Anleihen mit fester Zinszahlung sind besonders interessant für Anleger, die stabile Erträge suchen. Bevor wir uns jedoch um die detaillierten Merkmale dieses Anlageinstruments kümmern, betrachten wir einmal genauer, was überhaupt Anleihen sind.

Anleihen beziehungsweise Rentenpapiere (englisch „Bonds“ genannt) bieten Unternehmen oder Staaten eine Alternative zum normalen Bankkredit. Über den Kapitalmarkt leihen sie sich durch die Herausgabe von Anleihen Geld von Anlegern. Bevor das geschieht, legt der Herausgeber die Anleihebedingungen fest. Dazu gehören Höhe der Verzinsung, Laufzeit und Tilgung. Der Herausgeber beziehungsweise Emittent verpflichtet sich, das geliehene Kapital in voller Höhe am Ende der Laufzeit zurückzuzahlen. Festverzinsliche Anleihen haben eine konstante Verzinsung während der gesamten Laufzeit, bei variabel verzinsten Anleihen wird die Verzinsung regelmäßig angepasst.

Anleihen gewähren dem Käufer mehrere Ansprüche: Er hat ein Recht auf Verzinsung und Rückzahlung (in der Regel zu 100 Prozent) des eingesetzten Kapitals und wird im Insolvenzfall des Emittenten gegenüber den Aktionären bevorzugt. Im Gegenzug hat der Anleger keine Stimm- oder Teilhaberrechte.

Dennoch sollte man im Vorfeld die Bonität des Emittenten berücksichtigen. Unter Bonität wird die Kreditwürdigkeit des Anleihen-Herausgebers verstanden. Je besser die Bonität, desto größer die Wahrscheinlichkeit, dass der Emittent seine Schulden wieder zurückzahlt. Auskunft über die Bonität geben die Höhe der Credit Spreads und die Bewertungen der Rating-Agenturen. Credit Spreads sind Renditezuschläge, die in Basispunkten angegeben werden. Je besser die Bonität ist, desto niedriger sind die Credit Spreads und desto positiver fällt das Rating aus. Umgekehrt gehen mit einer schlechten Bonität hohe Credit Spreads und niedrige Ratings einher.

Berechnung der Rendite

Immer wieder begehen Anleger den Fehler, den Zins einer Anleihe mit ihrer Rendite gleichzusetzen, obwohl diese beiden Größen oftmals weit auseinanderliegen. Der Zins gibt lediglich an, in welcher Höhe die Zinsen am Ende der jeweiligen Periode ausgeschüttet werden. Bei jeder Investitionsentscheidung kommt es aber letztlich darauf an, welche Rendite (effektive Verzinsung) tatsächlich erzielt wird. Die Rendite einer Anleihe hängt von drei Einflussfaktoren ab: Nominalverzinsung, Kaufkurs und Restlaufzeit.

Bild 1) Zusammenhang von Rendite und Anleihen-Kurs

Wenn der Kurs einer Anleihe steigt, fällt gleichzeitig ihre Rendite für diejenigen Anleger, die sie dann noch kaufen. Es bekommen zwar alle den gleichen Kupon, aber die tatsächliche Rendite bezieht sich letztlich auf den Kaufkurs. Umgekehrt steigt die Rendite einer Anleihe, wenn deren Kurs sinkt.

Quelle: www.traders-mag.com

Nehmen wir einmal an, eine börsennotierte Anleihe hat eine jährliche Verzinsung von fünf Prozent, einen aktuellen Kurs von 104 Prozent, eine Restlaufzeit von zwei Jahren und einen Nennwert von 100 Euro. Der Anleger muss also 104 Euro bezahlen (104 Prozent für 100 Euro Nennwert), um innerhalb von zwei Jahren 110 Euro (2 x 5 Euro Zinsen + 100 Euro) ausgezahlt zu bekommen. Sein Gewinn beträgt demnach sechs Euro (110 Euro – 104 Euro), was einer jährlichen Rendite von zirka 2,9 Prozent entspricht – und eben nicht den fünf Prozent des Zinskupons (Bild 1).

Für Seitwärts- und Tiefzinsphasen geschaffen

Wie herkömmliche Anleihen zahlen auch Aktienanleihen einen festen Zinsbeitrag aus. Dieser wird am Laufzeitende unabhängig von der Kursentwicklung der zugrunde liegenden Aktie ausgezahlt und liegt meist deutlich über der Dividendenrendite sowie dem Marktzinsniveau. Er stellt somit eine Art Entlohnung für das Kursrisiko dar. Je nach Ausgestaltung des Produkts erfolgt die Zinszahlung am Laufzeitende oder festgelegten Zinsterminen.

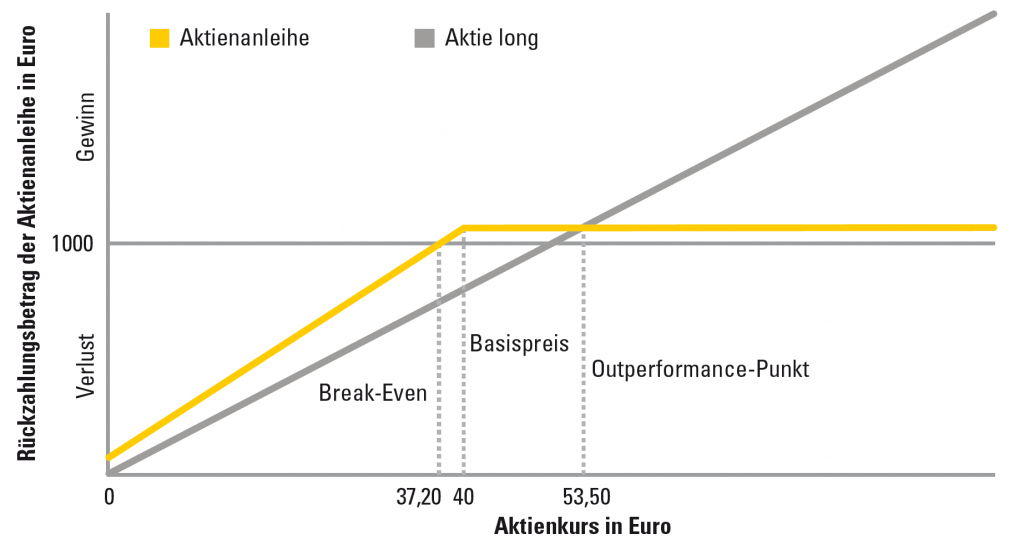

Grundsätzlich funktionieren Aktienanleihen wie Discount-Zertifikate. Sie eignen sich vor allem dann, wenn man von einer leicht steigenden oder seitwärts laufenden Kursentwicklung ausgeht. Am Ende der Laufzeit wird dann entschieden, ob der Anleger den Nominalbetrag plus Zinsen zurückbekommt oder den Basiswert geliefert bekommt. Dafür gibt es zwei verschiedene Voraussetzungen: Im ersten Fall darf der Basiswert (also eine Aktie oder ein Index) nicht den zu Beginn fixierten Basispreis unterschreiten. Solange der Wert am Bewertungstag darauf oder darüber notiert, erhält der Anleger die Maximalrendite in Form des Rückzahlungsbetrags (Nennwert plus Zinsen).

Wenn der Aktienkurs allerdings fällt und am Ende der Laufzeit unterhalb der Basispreises notiert, wird die durch das Bezugsverhältnis definierte Anzahl an Aktien geliefert. Bei Indexanleihen erfolgt stattdessen ein gleichwertiger Barausgleich. Durch die erhaltenen Zinserträge werden die Verluste zwar bis zu einem gewissen Maß abgefedert, allerdings können sie die Erträge im schlimmsten Fall auch übersteigen. Bild 2 veranschaulicht das Auszahlungsprofil einer klassischen Aktienanleihe.

Bild 2) Auszahlungsprofil

Wenn der Kurs einer Anleihe steigt, fällt gleichzeitig ihre Rendite für diejenigen Anleger, die sie dann noch kaufen. Es bekommen zwar alle den gleichen Kupon, aber die tatsächliche Rendite bezieht sich letztlich auf den Kaufkurs. Umgekehrt steigt die Rendite einer Anleihe, wenn deren Kurs sinkt.

Quelle: www.traders-mag.com

Auch die Möglichkeit, an den Kursgewinnen der Aktie zu partizipieren, ist nicht gegeben. Der maximale Rückzahlungsbetrag ist auf den Nennwert plus Zinsen begrenzt, deshalb können Anleger nicht von Kurssteigerungen über den Basispreis hinaus profitieren. Auch Dividenden, die während der Laufzeit vom Unternehmen ausgezahlt werden, stehen dem Anleger der Aktienanleihe nicht zu.

Das passiert im Hintergrund

Die vergleichsweise hohen Zinszahlungen der Aktienanleihe haben ihren Ursprung in der Zusammensetzung des Produkts. Kombiniert wird eine Geldmarktanlage mit dem Verkauf einer Verkaufsoption auf die zugrunde liegende Aktie. Dank Letzterer wird eine Prämie eingenommen, die maßgeblich zur Generierung des Kupons beiträgt. Bei der Rückzahlung des Nennbetrags kommt dann die Geldmarktanlage zum Zuge.

Das passende Produkt

Anleger sollten sich keine Aktienanleihen auf Werte aussuchen, die stark steigen oder fallen können. Im ersten Fall ist der Gewinn lediglich auf den Zinskupon plus Nennwert begrenzt, im zweiten Fall wird die Rückzahlung des investierten Kapitals unsicher. Je nach Risikobereitschaft und Renditeerwartung können sich Anleger an der Lage des Basispreises im Verhältnis zum aktuellen Aktienkurs und an der Laufzeit orientieren. Wer auf der sichereren Seite stehen möchte, wählt einen weiter entfernten Basispreis aus. Das schlägt sich aber auch in einem kleineren Zinskupon nieder. Je länger zudem die (Rest-)Laufzeit ist, desto höher auch das Ertragspotenzial.

Anleihen mit fester Zinszahlung bieten in diesem Zusammenhang eine alternative Möglichkeit, da sie unabhängig von der Aktienkursentwicklung feste Erträge generieren können und somit eine gewisse Stabilität bieten.

Bei den Aktienanleihen gibt es außerdem noch einige Varianten zu beachten. So wird dem Käufer einer Protect-Aktienanleihe sogar bei einem gefallenen Aktienkurs der vollständige Nennwert zurückgezahlt. Dafür darf aber eine bestimmte Barriere während der Laufzeit nie unterschritten oder berührt werden. Passiert dies doch, verwandelt sich die Protect-Aktienanleihe in eine klassische.

Bei der Aktienanleihe Protect-Pro gibt es ebenfalls eine Barriere, die allerdings nur in einem relevanten Beobachtungszeitraum nicht unterschritten oder berührt werden darf, der meist am Ende der Laufzeit liegt. Damit ist das Risiko zwar geringer, aber auch die Maximalrendite fällt kleiner aus.

Duo- oder Multiaktienanliehen beziehen sich auf zwei oder mehrere Basiswerte, was höhere Kupons oder tiefere Barrieren ermöglicht. Dafür müssen aber auch sämtliche Bedingungen mehrerer Aktien eingehalten werden, was das Risiko erhöht.

Verschiedene Strategien

Hinsichtlich der Zielrendite und der Laufzeit lassen sich mit Aktienanleihen interessante Strategien verfolgen. Ein Beispiel ist der allseits bekannte Buy-and-Hold-Ansatz. Man spricht auch von einem statischen Investment, denn die Aktienanleihe wird als Aktienersatz bis zu ihrer Fälligkeit im Depot gehalten. Anleihen mit fester Zinszahlung können eine zusätzliche Anlagemöglichkeit bieten, um stabile Erträge zu erzielen. Bei der Wahl der Parameter der Aktienanleihe gilt es, das individuelle Chance/Risiko-Profil des Investors zu beachten. Aktienanleihen können während der Produktlaufzeit unter üblichen Marktbedingungen liquide gehandelt werden. So besteht die Möglichkeit, das Produkt vorzeitig zu verkaufen, beispielsweise wenn der Markt letztlich doch entgegengesetzt zur Erwartung läuft. Um etwaige Verluste zu begrenzen, können darüber hinaus Stopp-Loss-Orders gesetzt werden.

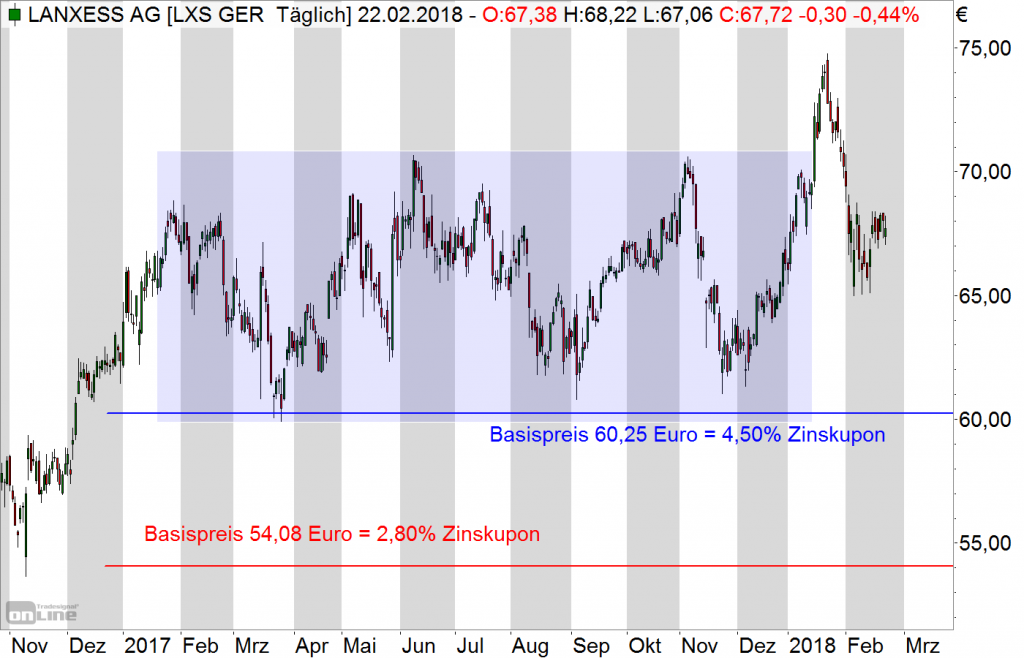

Bild 3) Praxisbeispiel

Lanxess befindet sich seit Anfang 2017 in einer Seitwärtsphase. Anleger, die auf ein Anhalten der Seitwärtsbewegung setzen wollten, konnten dies mit einer Aktienanleihe. Je nach Entfernung des Basispreises vergrößert oder verkleinert sich die Höhe des Zinskupons. Dies lässt sich sehr schön an den beiden Aktienanleihen mit den WKNs CV37RG und CV20NF sehen. Erstere hat den Basispreis bei 54,08 Euro, was einem jährlichen Zinskupon von 2,80 Prozent entspricht. Bei der zweiten Aktienanleihe liegt der Basispreis bei 60,25 Euro, was einen jährlichen Zins von 4,50 Prozent ergibt. Der Grund für diesen Unterschied: Je weiter entfernt der Basispreis liegt, desto geringer ist das Risiko, dass der Kurs ihn zum Laufzeitende der Aktienanleihe unterschreitet. Das geringere Risiko schlägt sich aber in einem niedrigeren Zins nieder. Umgekehrt wird das höhere Kursrisiko mit einem höheren Zins bezahlt.

Quelle: www.tradesignalonline.com

Risikooptimierung

Eine andere Strategie ist die Risikooptimierung. Der Anleger passt hierbei das Ausstattungsmerkmal „Basispreis“ dynamisch ans jeweilige Marktumfeld sowie an seine Risikobereitschaft an. Die Sensitivität des Produktpreises zum Aktienkurs soll dabei immer in einem bestimmten Zielbereich liegen. Orientierungsgrößen können Zielrenditen oder der Abstand zwischen Basispreis und aktuellem Aktienkurs sein. Steigt der Aktienkurs überdurchschnittlich stark, verkauft der Investor die Aktienanleihe mit tieferem Basispreis und „rollt“ in eine andere Anleihe auf dieselbe Aktie, die allerdings mit einem höherem Basispreis ausgestattet ist. So bleibt der Abstand zwischen Basispreis und aktuellem Kursniveau der Aktie in etwa konstant. Das Prinzip bleibt im Falle eines überdurchschnittlich fallenden Aktienkurses dasselbe, jedoch geht der Investor genau umgekehrt vor: Er „rollt“ in eine Aktienanleihe mit tieferem Basispreis.

Anleihen mit fester Zinszahlung bieten in diesem Zusammenhang ebenfalls interessante Optionen, da sie unabhängig von der Entwicklung des Aktienkurses stabile Erträge generieren können. Es gibt aber auch die Möglichkeit des wertorientierten Ansatzes: Anleger, die eine Bodenbildung bei der Entwicklung des Aktienkurses erwarten, zielen als potenzielle Renditequelle gerne auf mögliche Kursgewinne ab. Verfügt die Aktienanleihe über einen hohen Preisabschlag, lässt sich gut auf eine mögliche Erholung des Aktienkurses setzen. Zu beachten ist jedoch, dass aufgelaufene Stückzinsen vom Käufer der Aktienanleihe zum Kaufpreis addiert werden müssen. Die wertorientierte Strategie kann interessant sein, wenn man der Meinung ist, die Aktie sei unterbewertet.

Fazit

Fest steht, dass Aktienanleihen in Seitwärtsphasen der konventionellen Direktanlage in Aktien überlegen sein können. Anleihen mit fester Zinszahlung bieten eine zusätzliche Möglichkeit zur Erzielung stabiler Erträge, besonders in unsicheren Märkten. Ihre Struktur ist verhältnismäßig einfach und transparent ausgestaltet. Anleger sollten sich vor der Investition in eine Aktienanleihe jedoch immer darüber im Klaren sein, dass sie im Falle eines fallenden Kurses zwar besser abschneiden kann als die zugrunde liegende Aktie, aber dennoch zu erheblichen Verlusten führen kann. Wichtig ist deshalb, dass sich Anleger vor einer Investition nicht nur mit den Chancen, sondern auch mit den Risiken einer Aktienanleihe intensiv beschäftigen.

Do it yourself statt vorgefertigtes Produkt

Do it yourself (DIY) ist den meisten Menschen wohl eher im Zusammenhang mit Baumärkten ein Begriff. Doch DIY hält seit einiger Zeit auch in der Finanzwelt Einzug. Es ist bei verschiedenen Anbietern möglich, sein eigenes Zertifikat zu erstellen. Das ermöglicht Tradern viele Vorteile: Die Laufzeit kann gemäß dem eigenen Anlagehorizont ausgesucht, der Basispreis bei Hebelprodukten aus der charttechnischen Betrachtung abgeleitet oder das Sicherheitspolster nach eigenen Wünschen festgelegt werden. Ein kleiner Überblick:

Von Vontobel gibt es www.mein-zertifikat.de. Dort haben Anleger die Möglichkeit, Discount- und Bonus- Zertifikate sowie Aktienanleihen und Protect-Aktienanleihen auf über 400 Aktien selbst zu erstellen und innerhalb von einer halben Stunde emittieren zu lassen. Nach kurzer Zeit folgte die HSBC als Anbieter auf der gleichen Plattform. So kann man hier mittlerweile aus zwei Angeboten für das auf die eigene Anlageidee zugeschnittene Produkt auswählen.

Ein weiteres DIY-Portal ist www.wunschzertifikat.de. Es ist eine Kooperation der Commerzbank, der Börse Stuttgart und des Finanzportals OnVista. Betreut wird das Angebot von Primegate. Als zweiter Emittent steht neben der Commerzbank noch die französische Großbank Société Générale zu Verfügung. Das Portal bietet die Erstellung von Discount- und Bonus-Zertifikaten sowie von Call- und Put-Optionsscheinen an. Die Laufzeit des gewünschten Produkts kann dabei selbst festgelegt werden.

Weiterhin gibt es den ZERTIfigurator der Börse Frankfurt in Kooperation mit Vontobel. Hier können User nach einer Registrierung Aktienanleihen, Discount- oder Bonus- Zertifikate nach ihren gewünschten Ausstattungsmerkmalen wie Basiswert und Laufzeit konfigurieren.

Auch die HypoVereinsbank bietet in Kooperation mit dem Online-Broker flatex einen Hebelprodukt-Konfigurator an: my.one direct. Allerdings ist dessen Nutzung den Kunden des Brokers vorbehalten. Auf der Plattform stehen die Knock-out-Produkte Turbo Classic, Turbo Open End und Mini-Futures auf über 150 wichtige Indizes und Aktien zur Verfügung. Je nach Markterwartung kann man Preis, Hebel oder Barriere in eigener Regie festlegen.

Die Firma Dericon bietet zudem über das Webportal www.emissionstool.de professionellen Vermögensverwaltern individualisierte Lösungen an. Auf dieser Plattform können Wunschprodukte (unter anderem Discount- Zertifikate, Aktienanleihen sowie Bonus- und Express- Zertifikate) der Emittenten DZ Bank, HSBC und HVB generiert werden.

Der Original-Artikel erschien in der Beilage Anlagezertifikate Spezial in der Ausgabe 04.2018 im Magazin TRADERS´. Da es sich um einen historischen Beitrag handelt, können sich Personen-, Firmen- und Produktdaten, Webseiten, Software, Strategien, Marktphasen, gesetzliche Regelungen und anderes verändert haben bzw. ungültig geworden sein. Die Aktualität des Artikels bezieht sich somit stets auf das Erscheinungsdatum.

- Lesen Sie einen weiteren interessanten Artikel zum Thema: Lucas Bruggeman: Analysen mithilfe Künstlicher Intelligenz

- Folgen Sie der Traders-Mag Gruppe auf TradersYard…

- Informieren Sie sich über die neuesten Ausgaben des Traders-Magazine…

- Melden Sie sich zu den TradersMag Daily-Briefings an…

Featured by TradersYard und AgenaTrader