Daytrading als Beruf

Sie lesen heute diesen Artikel, weil Sie vermutlich mit dem Gedanken spielen, Daytrading als Beruf auszuüben und Daytrader zu werden. Diesen Gedanken hatte Peter, der Sie als Leitfigur durch diesen Artikel begleiten wird, auch. Peter ist schlau und informiert sich im Vorfeld, was man alles zum Daytraden braucht, bevor er unvorbereitet auf die Nase fällt. Folgen Sie also am besten Peters Beispiel und widmen Sie sich intensiv diesem Artikel.

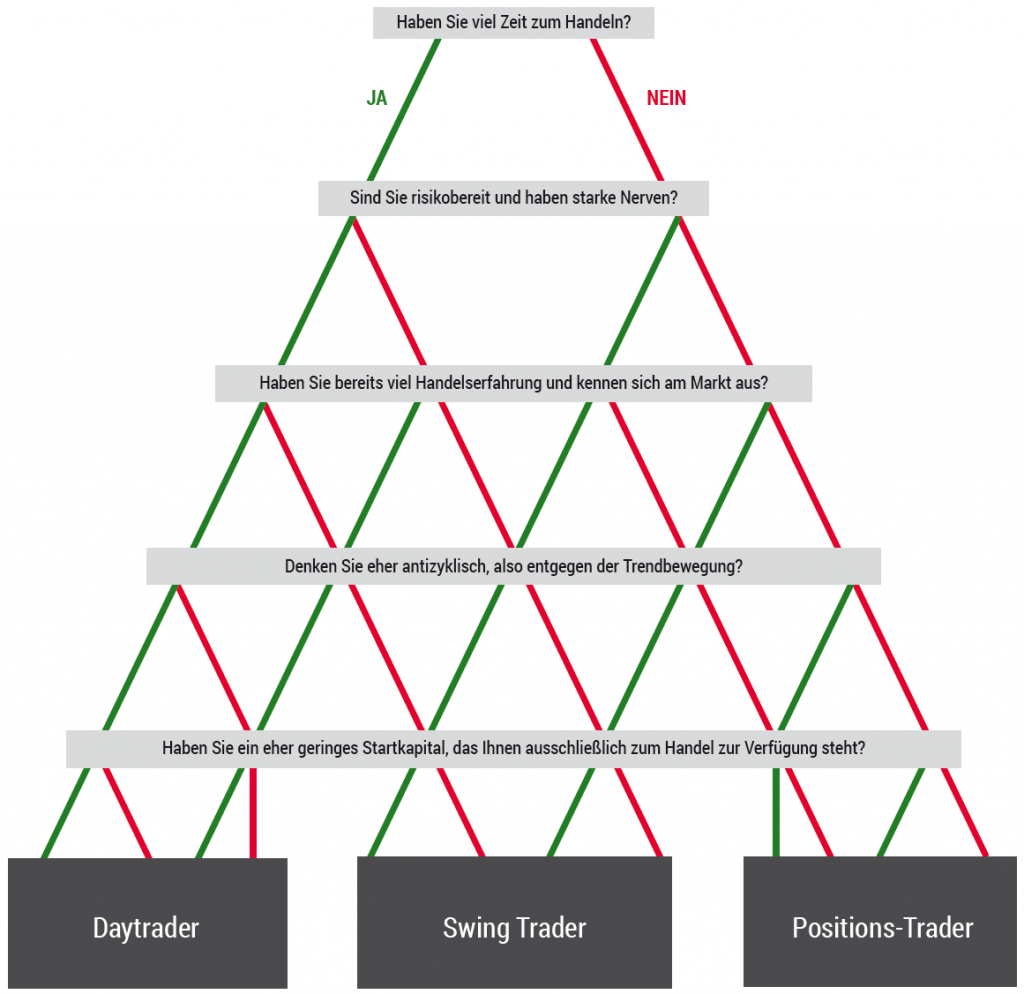

Bevor Peter die Entscheidung trifft, ins Daytrading einzusteigen, macht er sich zunächst Gedanken, ob dieser Handelsstil überhaupt zu ihm passt (Bild 1). Machen Sie sich Folgendes bewusst:

- Ein Daytrader handelt innerhalb eines Tages an den Finanzmärkten.

- Ein Daytrader schließt anders als der Swing Trader oder Investor am Ende jedes Handelstages all seine Positionen und nimmt kein Risiko über Nacht.

- Ein Daytrader handelt den sogenannten Orderflow, also den steten Fluss an gehandelten Orders im jeweiligen Markt seines Interesses.

B1 Welcher Trader-Typ sind Sie?

Bevor Sie sich intensiver dem Daytrading als Beruf widmen, sollten Sie sich sicher sein, dass dieser Stil auch zu Ihnen passt. Dafür haben wir einen Fragebaum erstellt, den Sie durchgehen können. Beginnen Sie von oben und beantworten Sie die erste Frage mit Ja (grüne Linie) oder Nein (rote Linie). Wichtig ist, dass Sie immer Ihrer jeweiligen Linie zur nächsten Frage folgen und diese beantworten. Am Schluss gelangen Sie zum passenden Trading-Stil.

Quelle: www.traders-mag.com

Warum möchte Peter den Beruf des Daytraders erlernen? Seine und Ihre Antworten werden sich vermutlich überschneiden: finanzielle, zeitliche und berufliche Unabhängigkeit, der Wunsch, eine persönliche Herausforderung zu meistern, eine eigenverantwortliche Altersvorsorge zu treffen und das selbstbestimmte und flexible Handeln erlernen zu wollen. Um genau diese Ziele zu erreichen, ist es notwendig, ein Interesse an den Zusammenhängen der Märkte zu haben.

Daytrading als Beruf ist ein anspruchsvoller Weg. Der Druck und der Stress sind immens, da innerhalb von Sekundenbruchteilen Entscheidungen getroffen werden müssen und die Märkte mit zunehmender Digitalisierung immer schneller werden. Das setzt voraus, dass der Daytrader sehr viel Erfahrung gesammelt hat, eine entsprechende technische Ausstattung besitzt und Live-Daten sowie marktbewegende News nicht nur erhält, sondern auch entsprechend versteht und profitabel umsetzen kann.

„Für das Daytrading eignen sich besonders Instrumente, die eine hohe Liquidität und einen geringen Spread aufweisen. Im CFD-Bereich sind das Märkte wie der DAX, Dow Jones oder EUR/USD. Im Futures-Bereich sind hier der E-Mini S&P, EURO STOXX 50 oder Bund-Future zu nennen.“

„Für das Daytrading eignen sich besonders Instrumente, die eine hohe Liquidität und einen geringen Spread aufweisen. Im CFD-Bereich sind das Märkte wie der DAX, Dow Jones oder EUR/USD. Im Futures-Bereich sind hier der E-Mini S&P, EURO STOXX 50 oder Bund-Future zu nennen.“

Roland Jegen, Trading-Experte bei WH SelfInvest

Fachliche und psychologische Ausbildung

Wenn Sie sich wie Peter dazu entschieden haben, in dieses Trading-Segment einzusteigen, empfiehlt es sich, vorher eine sachlich fundierte und psychologische Ausbildung zu durchlaufen. Trading ist ein Unternehmen und muss auch mit entsprechender Konsequenz umgesetzt werden. Aber wie lange dauert dieser Prozess? In seinem Buch „The Road to Excellence“ stellt der schwedische Psychologe K. Anders Ericsson die 10.000-Stunden-Regel auf. Er beschreibt, wie das bewusste Üben zu einer stetigen Verbesserung in kleinen Schritten über 10.000 Stunden dazu führt, ein Experte in einer Tätigkeit zu werden. Bei vier bis fünf Stunden pro Tag würde es zirka sieben Jahre dauern, um diesen Satus zu erreichen.

B2 Langfrist-Chart DAX seit 2009

Ein Trader, der erst seit 2009 im Markt ist und bisher Geld verdient, kennt keine signifikante Abschwung-Phase. Somit fehlt die Erfahrung, auch in einem negativen Wirtschaftskontext in der Lage zu sein, konstant Geld zu verdienen. Die Märkte verändern sich stets und ein Trader muss sich entsprechend anpassen können.

Quelle: www.tradesignalonline.com

Daytrading als Beruf bedeutet, dass Peter einen Prozess erlernen muss, der bei konstanter Anwendung zu guten Erfolgen führt. Dabei ist zu beachten, dass ein Wirtschaftszyklus in der Vergangenheit zirka vier bis fünf Jahre dauerte. Die Märkte verhalten sich unterschiedlich, je nachdem, wo sich eine Volkswirtschaft innerhalb eines solchen Zyklus befindet. Ein Trader, der erst seit 2009 im Markt ist (Beginn der aktuellen wirtschaftlichen Wachstumsphase) und bisher Geld verdient, kennt also noch keine signifikante Abschwung-Phase (Bild 2). Somit fehlt die Erfahrung, auch in einem negativen Wirtschaftskontext in der Lage zu sein, konstant Geld zu verdienen. Die Märkte verändern sich stets und ein Trader muss sich entsprechend anpassen können.

Einige angehende Daytrader glauben, dass sie sich diesen Beruf autodidaktisch durch das Lesen von Büchern und Ansehen von Videos oder Webinaren beibringen können. Es ist fraglich, wie zeitlich effektiv das unbeaufsichtigte Erlernen ist, da wir uns sehr schnell schlechte Angewohnheiten im Trading aneignen können. Denn jedes Mal, wenn wir etwas tun, bilden sich Nervenbahnen in unserem Gehirn. Je öfters wir etwas tun, desto mehr Myelin lagert sich um diese häufig genutzten Nervenbahnen, was unserem Gehirn erlaubt, Impulse um ein Vielfaches schneller zu übertragen. Wenn Sie sich also das Daytrading als Beruf selbst beibringen wollen und auf einem Demokonto (oder gar auf einem Echtgeldkonto) falsche oder schlechte Angewohnheiten antrainieren – wie zum Beispiel einen Stopp zu verschieben oder in Verlustpositionen nachzukaufen, verstärkt sich somit das Myelin um genau diese Nervenbahnen.

Sich eine negative Angewohnheit wieder abzugewöhnen, dauert etwa zehnmal so lang wie etwas Neues zu erlernen. Es empfiehlt sich, die Dinge von Anfang an richtig zu lernen – gegebenenfalls sogar mit einem Coach oder Mentor –, um langfristig Geld und Zeit zu sparen.

„Ein Daytrader ‚liebt‘ Bewegung, dabei ist es ihm ‚egal‘, in welche Richtung der Markt geht.

„Ein Daytrader ‚liebt‘ Bewegung, dabei ist es ihm ‚egal‘, in welche Richtung der Markt geht.

Nachrichten und Quartalszahlen verbunden mit statistischen Analysen sind das Wichtigste für einen Daytrader.“

Dennis Austinat, Head of Germany, Austria und Switzerland bei eToro

Kapitalausstattung

Die nächste Frage, die sich Peter stellen muss: Wie viel Geld benötige ich für das Daytrading? Die Frage hinter der Frage lautet: Wie viel Geld ist nötig, um vom Trading leben zu können?

Um das zu beantworten, sollte man herausarbeiten, wie viel der persönliche Lebensstandard jährlich kostet. Wie hoch sind die Rücklagen? Wie viel Geld kommt jeden Monat aktiv und passiv herein, und wie hoch sind die kompletten Ausgaben? Um das zu messen, empfiehlt es sich, die Girokonten und Kreditkartenabrechnungen der letzten drei Jahre aufzuarbeiten. Zudem sollten Sie jegliche Ausgaben über mindestens drei Monate erfassen. Erst nach Aufstellung aller Aktiv- und Passivposten und der Cashflow-Rechnung entsteht ein klares Bild Ihrer wirtschaftlichen Situation.

Mit dieser Information kann nun geplant werden. Wenn Sie Ihren Lebensunterhalt hauptberuflich mit dem Handel verdienen möchten, empfiehlt es sich, den Betrag für die Lebenshaltungskosten von mindestens einem, besser zwei Jahren schon zur Seite geschafft zu haben. Der Druck, durch das Trading den Unterhalt verdienen zu müssen, kann sonst zu hoch sein und zu schlechten Trading-Entscheidungen führen. Rechnen Sie zudem einen Puffer für Unvorhergesehenes ein wie ein neues Auto, Unwetterschäden am Haus, Krankheit et cetera.

Die Größe des zusätzlich benötigten Handelskapitals richtet sich nach den Produkten, die Sie aktiv handeln möchten. Beachten Sie aber, dass Sie bei Hebelprodukten zwar einen geringeren Einsatz im Gegensatz zum Direktinvestment benötigen, aber: Je höher der inhärente Hebel eines Finanzprodukts, desto höher auch das Risiko (Tabelle 1).

Direktinvestment versus CFD

| CFD | Aktie | CFD | Aktie | |

| 5% Kursanstieg | 5% Kursrückgang | |||

| Kaufkurs | 200 Euro | 200 Euro | 200 Euro | 200 Euro |

| Stückzahl | 50 | 50 | 50 | 50 |

| Kapitalbedarf | 500 Euro (5% Margin) | 10 000 Euro | 500 Euro (5% Margin) | 10 000 Euro |

| Verkaufskurs | 210 Euro | 210 Euro | 190 Euro | 190 Euro |

| Gewinn/Verlust | 500 Euro | 500 Euro | -500 Euro | -500 Euro |

| Rendite in % | 100% | 5% | -100% | -5% |

| Hebel | 20 | 1 | 20 | 1 |

Die Tabelle zeigt, dass Trader mit CFDs dank des hohen Hebels überdurchschnittlich profitieren können. Analog dazu können Trader bezogen auf das eingesetzte Kapital durch den Hebeleffekt auch schnell hohe Verluste einfahren.

Quelle: www.traders-mag.com

Die Frage nach realistisch erreichbaren Renditen ist nicht einfach und generell zu beantworten, deshalb ein paar Beispiele: Die risikolose Rendite in Deutschland liegt aktuell für zehn Jahre bei zirka 0,41 Prozent (Staatsanleihen). Dagegen wollen DAX-Konzerne 2018 laut Prognosen eine Rekordsumme von rund 35 Milliarden Euro an ihre Anteilseigner ausschütten. Daraus errechnet sich eine Dividendenrendite von durchschnittlich etwa 2,8 Prozent. Laut Barrons lag die durchschnittliche Rendite der besten 100 Hedgefonds 2017 bei 11,78 Prozent (fast 17 Prozent in 2016). Der DAX gewann 2017 rund 12,5 Prozent an Wert.

Laut www.thestreet.com schaffte der beste Fonds über die letzten 20 Jahre eine durchschnittliche Jahresrendite von 16,84 Prozent (Vanguard Health Care Inv, WKN VGHCX). Natürlich kann man Hedgefonds nicht mit privaten Daytradern vergleichen, da diese andere Kapitalausstattungen und Vorschriften haben. Sie bewegen mit ihren Positionen den Markt, wohingegen die Positionen der Privathändler sehr viel kleiner sind. Dennoch können diese Zahlen ein Gefühl dafür geben, was die institutionellen Manager an jährlichen Durchschnittsrenditen erreichen können. Um auszurechnen, wie hoch Ihr persönlicher Kapitalbedarf sein muss, sollten Sie sich an diesen professionellen Ansatz orientieren und nicht an reißerischen Traumrenditen.

„Die wichtigste Eigenschaft beim Daytrading ist Disziplin – sich selbst zu kontrollieren, konsequent seine Strategie zu verfolgen, Fehleinschätzungen einzugestehen, Verlustpositionen strikt zu schließen und die Kunst zu beherrschen, auch einmal keinen Trade einzugehen.“

„Die wichtigste Eigenschaft beim Daytrading ist Disziplin – sich selbst zu kontrollieren, konsequent seine Strategie zu verfolgen, Fehleinschätzungen einzugestehen, Verlustpositionen strikt zu schließen und die Kunst zu beherrschen, auch einmal keinen Trade einzugehen.“

Neal Feist, Chefhändler der sino AG

IT-Ausstattung und Anwendung im Daytrading

In der Bank hat ein Trader – abhängig von seinem gehandelten Produkt – zwischen sechs und acht Bildschirmen. Am Beispiel des Autors möchten wir die IT-Ausstattung im Daytrading aufschlüsseln.

- Bildschirm 1 zeigt den sogenannten Live Squawk. Bei diesem sitzen Analysten in London vor Bildschirmen und übertragen in Echtzeit marktbewegende News über einen Internet- Audio-Stream. Der Mehrwert besteht darin, dass Trader diesen Service passend zu ihrem jeweiligen Markt nutzen können. Währungshändler interessiert weniger das Quartalsergebnis einer einzelnen Aktie. Wichtig wäre aber zum Beispiel mitzubekommen, wenn ein relevantes Mitglied einer Zentralbank in einer Ansprache unerwartete geldpolitische Veränderungen andeutete.

- Bildschirm 2 zeigt in Echtzeit Reuters- und Bloomberg-Nachrichten. Ein Daytrader, der die Nachrichten noch nicht versteht, wundert sich vielleicht, warum es Preisniveaus im Chart gibt, welche mal halten und mal nicht. Das hat sehr viel mit den aktuellen News und der Interpretation großer Marktteilnehmer im Verhältnis zur vorherrschenden Marktstimmung (Sentiment) zu tun. Deshalb ist es als Daytrader wichtig, die News live mitzubekommen, um die Reaktion des Marktes darauf einordnen zu können.

- Bildschirm 3 zeigt verschiedene Märkte mit ihren jeweiligen Korrelationen, um die Großwetterlage im Auge zu behalten und frühzeitig gewarnt zu sein.

- Bildschirm 4 zeigt das Sentiment im Währungsmarkt.

- Bildschirm 5 zeigt das Produkt, das im Daytrading gehandelt wird, via Orderflow-Software und Ausführungsalgorithmus.

- Bildschirm 6 zeigt in Echtzeit die Orderbuchlage. Beim Daytrading ist das Erkennen von Entzug und Hinzugabe von Liquidität in Form von Limit-Buy- und -Sell-Orders sehr wichtig, da der Markt tendenziell in Richtung der Liquidität läuft. Ob diese dann hält (Markt dreht) oder nicht (Markt bricht durch), das gilt es zu erkennen und entsprechend zu handeln.

- Bildschirm 7 zeigt grafisch Intermarket-Analysen des gehandelten Marktes. Ein Öl-Trader muss beispielsweise die Stärke oder Schwäche des US-Dollar im Auge halten, da Öl in US-Dollar abgerechnet wird. Im Normalfall steigt Öl bei fallendem US-Dollar (negative Korrelation). Steigt Öl aber bei steigendem US-Dollar, deutet das auf eine sehr starke Nachfrage nach Öl hin und der Trader würde Short-Signale eher meiden. Parallel gilt es, die Terminkurven zu beachten. Steigt beispielsweise die Kurve in Gasolin-Futures an, spricht das ebenfalls für steigende Ölpreise.

- Bildschirm 8 ist eine Darstellung des gehandelten Marktes auf einer höheren Zeitebene, um relevante Preisniveaus von länger agierenden Marktteilnehmern im Auge zu haben.

Daten aus Taiwan ergaben, dass die 500 besten von 130.000 Tradern es schafften, im Schnitt 0,2 Prozent Rendite pro Tag zu erzielen.

Dieses Setup lässt erahnen, dass Daytrading eine Fertigkeit ist, die sehr viel mit Erfahrung, Wissen, Verständnis und sehr schnellem Erfassen sowie Verarbeiten von Informationen zu tun hat. Auf der anderen Seite muss ein Daytrader sehr viel Geduld aufbringen, um auf den richtigen Moment zu warten, wenn sich ihm eine hohe Chance auf Gewinn-Trades bietet. Dann gilt es, in Sekundenbruchteilen zu entscheiden, ob gegen oder mit einer Bewegung gehandelt wird. Dabei wird der aktuelle Kontext aus News, Sentiment, anderen führenden Märkten, der Positionierung der Marktteilnehmer und dem Orderflow interpretiert und entsprechend gehandelt.

Business- und Trading-Plan

Professionelles Trading ist ein Unternehmen und kein Hobby. Hobbys kosten Geld, Unternehmen bringen Geld. Zu jedem Geschäft gehört folglich auch ein Businessplan, den Peter erstellen muss. Wichtige Bestandteile sind die Kalkulation des Kapitalbedarfs für Lebenshaltungskosten, IT-Anschaffungskosten, Rücklagen, Risiken, Ziele und natürlich auch ein ausgeschriebener Handelsplan.

Der Vorteil eines Fondsmanagers oder Händlers bei einer Bank ist, dass er einen Risikomanager hat, der ihm auf die Finger schaut und Konsequenzen einleitet, wenn Risikolimits gebrochen werden. Diese Funktion fehlt dem privaten Daytrader. Somit ist es enorm wichtig, sich selbst maximale tägliche, wöchentliche und monatliche Verlustlimits zu setzen und sie strikt einzuhalten. Die Gefahr, Ihr Konto an einem Tag zu sprengen, ist real und enorm hoch. Eine Absprache mit dem Broker kann sie minimieren. Lassen Sie Ihr Handelskonto zum Beispiel bei Erreichen eines Ihrer Verlustlimits vom Broker für den betreffenden Tag automatisch sperren.

Es empfiehlt sich generell, keinen Trade mit mehr als einem Prozent Risiko Ihres Gesamtkapitals einzugehen. Es kann auch sinnvoll sein, die maximale Anzahl von Trades pro Tag festzulegen, um nur die qualitativ besten Trades zu nehmen und somit der Tendenz zum Overtrading entgegenzuwirken.

Der Trading-Plan sollte zudem eine klare Struktur haben. Viele Trader haben eine Art Checkliste, die sie anwenden. Die Dokumentation vor, während und nach dem Trade ist dabei enorm wichtig. Der Trading-Prozess muss replizierbar sein. Nur bei sauberer Dokumentation aller Trades können Sie diese im Nachgang auch analysieren und daraus lernen. So ist es möglich, im Falle eines Verlusts festzustellen, ob Sie einen Fehler gemacht haben oder ob einfach nur Pech im Spiel war.

„Bewusst bei einer Strategie in sich schnell verändernden Märkten zu bleiben, ist für Daytrader schwierig. Künstliche Intelligenz hilft, negative Handelsstile zu identifizieren, das Bewusstsein für Verzerrungen zu erhöhen und emotionale Entscheidungen zu reduzieren.“

„Bewusst bei einer Strategie in sich schnell verändernden Märkten zu bleiben, ist für Daytrader schwierig. Künstliche Intelligenz hilft, negative Handelsstile zu identifizieren, das Bewusstsein für Verzerrungen zu erhöhen und emotionale Entscheidungen zu reduzieren.“

Ivan Gowan, CEO von Capital.com

Geeignete Märkte und Instrumente

Bevor Peter mit dem aktiven Handel starten kann, muss er sich auch noch Gedanken über den Markt und das Handelsinstrument machen. Daytrader handeln häufig mit hohen Hebeln und gehen deshalb beträchtliche Risiken ein, die sie unbedingt unter Kontrolle haben müssen. Als Handelsinstrumente nutzen Daytrader CFDs, Faktor-Zertifikate und Knock-out-Produkte mit hohem Hebel, um auch von kleinen Intraday-Bewegungen profitieren zu können. Zur saubersten Analyse des Orderflows bieten sich die liquiden Futures-Märkte (nur für Profis geeignet), aber auch Aktien an, da Börsenplatz-gehandelte Produkte jede Transaktion transparent darstellen. Wichtig ist, dass die Kommissionsgebühren so niedrig wie möglich sind, da sie beim Daytrading prozentual den höchsten Ausgabeposten darstellen. Je liquider ein Markt ist, desto geringer ist die mögliche Slippage und desto niedriger sind somit die anfallenden Transaktionskosten.

Ausrichtung Snapshot | |

| Stil | Daytrading (Scalping) |

| Zeithorizont | Sekunden, Minuten bis Stunden |

| geeignete Produkte | CFDs, Faktor-Zertifikate, Futures, Knock-out-Produkte |

| geeignete Analyse | Technische Analyse |

| geeignete Strategien | Trendfolge, Mean Reversion |

| persönliche Anforderungen | viel Erfahrung, Disziplin, Zeit, kleines Trading-Konto ausreichend |

Handelsansatz

Zu guter Letzt benötigt Peter natürlich noch einen replizierbaren Handelsansatz. Mögliche Strategien im Daytrading umfassen die ganze Bandbreite von Trendfolge bis Mean Reversion. Am häufigsten dient im Daytrading die Technische Analyse dazu, geeignete Kandidaten zu finden. Die Bandbreite der Formationen reicht von einfachen Kursvergleichen wie dem Abstand vom Schluss- zum Eröffnungskurs oder vom Hoch zum Tief über herkömmliche Chart-Formationen und Trendlinien bis hin zu komplexen Kombinationen aus Indikator- und Kursmustern.

B3 Daytrading-Beispiel Kreuzung GDs

Bei der Covestro AG kreuzten sich Mitte April die beiden exponentiell gewichteten Gleitenden Durchschnitte (EMA). Dabei durchbrach der kurzfristigere über 50 Perioden den längerfristigen über 200 Perioden, was ein Kaufsignal darstellte. Bis zum Ende des Handelstages konnte man somit vom Kursanstieg profitieren.

Quelle: www.tradesignalonline.com

Trendfolger sind die „Langfristinvestoren“ unter den Daytradern. Diese Strategien sind besonders für Einsteiger geeignet, da das Risiko deutlich geringer ist als bei den anderen Varianten. Die Hauptinstrumente der Trendfolger sind Gleitende Durchschnitte (GD) und Ausbrüche. Bei Ersteren wird beispielsweise mittels Kreuzung zweier verschiedener Durchschnittslinien ein Kaufsignal generiert, sobald ein kurzfristiger GD einen längerfristigen von unten nach oben schneidet (Bild 3). Einige Trader nutzen auch Stopp-and-Reverse-Methoden (SAR). Dabei wird eine Position geschlossen, sobald das Kreuzen der Indikatoren ein Signal gegen die bisherige Trendrichtung generiert, und gleichzeitig eine Position in Richtung des neuen Signals eingegangen.

Gegentrend-Trader versuchen, an bestimmten Kursextremen Positionen aufzubauen, um so mögliche Wendepunkte frühzeitig zu handeln. Der Gegentrend-Trader handelt in der Regel deutlich häufiger als der Trendfolger. Er kauft und verkauft mit einem Zeithorizont von Minuten bis Stunden. Im optimalen Fall schafft es ein Gegentrend-Trader, nahe den Hochs zu verkaufen beziehungsweise Short zu gehen sowie seine Short-Position nahe den Tiefs glattzustellen beziehungsweise an dieser Stelle Long zu gehen. Dieser Ansatz funktioniert besonders gut in Seitwärtsmärkten, in denen die Kurse regelmäßig drehen. Problematisch und unter Umständen verlustreich ist bei dieser Trading-Technik der Zeitpunkt, an dem die Kurse eine Seitwärtsphase verlassen und in eine anhaltend starke Trendphase übergehen.

Haben Sie einen passenden Handelsansatz gefunden, gilt es zu Beginn eines jeden Handelstages den vorherrschenden Kontext zu erfassen. Welche News bewegen gerade die Märkte? Wie ist die Positionierung der Big Player? Welche Informationen erhalten wir durch die Analyse der Optionsmärkte? Was erwarten die Zinsmärkte? Im Chart selbst sind die relevanten Preisniveaus zu markieren. Handeln wir in einem Trend? Wenn ja, in welcher Phase des Trends? Wo kam hohes Volumen vor und wie war der Einfluss auf die Preisentwicklung?

„Über 60 Prozent aller Trades sind profitabel, jedoch schaffen es lediglich 37 Prozent der Trader rentabel zu sein (Tickmill, Stand: Oktober 2017). Unabhängig vom Trading-Stil sind die Risiken vergleichbar. Verlustgeschäfte werden laufen gelassen, wohingegen profitable Trades zu früh beendet werden.“

„Über 60 Prozent aller Trades sind profitabel, jedoch schaffen es lediglich 37 Prozent der Trader rentabel zu sein (Tickmill, Stand: Oktober 2017). Unabhängig vom Trading-Stil sind die Risiken vergleichbar. Verlustgeschäfte werden laufen gelassen, wohingegen profitable Trades zu früh beendet werden.“

Elena Christodoulou, Country Manager Germany bei Tickmill

Konkreter Handelsansatz

Institutionelle Händler benötigen Volumen, um große Positionen kostengünstig in den Markt zu bringen. Deshalb sind vor allem die Preisniveaus von Interesse, bei denen hohe Liquidität in Form von Kauf- oder Verkaufs-Limit-Orders zu erkennen oder bei denen Stopp-Orders zu erwarten sind.

Niveaus, an denen immer eine Entscheidung vom Markt abverlangt wird (sogenannte Decision Points), sind zum Beispiel das gestrige Hoch und Tief. An einem gestrigen Hoch oder Tief liegen Liquidität und vermutlich Stopp-Orders. Schlägt der Preis nun in diese Liquidität ein, so wird dem Markt eine Entscheidung abgefordert. Kommen zum Beispiel neue Käufer beim Erreichen des gestrigen Hochs in den Markt, steigt der Markt weiter. Bleiben sie aber aus, wird der Preis abgewiesen und fällt wieder zurück (umgekehrt am gestrigen Tief). Diese Überlegungen lassen sich auch in einen konkreten Handelsansatz packen. Die Liquidität (Limit-Orders) am gestrigen Hoch wird den Kurs vermutlich weiter steigen lassen. Bildet sich also Volumen oberhalb des gestrigen Hochs aus, steigen wir Long ein. Ebenso wenn sich Volumen oberhalb des gestrigen Tiefs ausbildet, da das den Markt drehen könnte. Umgekehrt steigen wir Short ein, wenn es Volumen unterhalb des gestrigen Tiefs gibt, da dann die Wahrscheinlichkeit groß ist, dass der Markt weiter fällt – ebenso bei Volumen unterhalb des gestrigen Hochs, da dann der Markt drehen könnte (Bild 4).

B4 Decision Points für Einstiege nutzen

Bei Daytradern sind vor allem Preisniveaus von Interesse, bei denen hohe Liquidität in Form von Kauf- oder Verkaufs-Limit-Orders zu erkennen oder bei denen Stopp-Orders zu erwarten sind. Sogenannte Decision Points sind zum Beispiel das gestrige Hoch und Tief. Bildet sich Volumen unterhalb des gestrigen Tiefs, ist das unser Short-Einstiegssignal.

Quelle: www.tradingview.com

Fazit

Der Weg zum erfolgreichen Daytrader ist nicht leicht, aber lohnend. Oft sind es die ungeduldigeren Händler, die eine schnelle Rückmeldung vom Markt brauchen, ob sie richtig oder falsch liegen, die diese Art des Handelns bevorzugen. Sind Sie eher analytisch und ruhiger veranlagt, könnte für Sie das Swing Trading oder aktives Investieren besser geeignet sein. Trotz des weit verbreiteten Hochfrequenzhandels ist es nach wie vor möglich, im Daytrading konstant Gewinne zu erwirtschaften. Die technischen Möglichkeiten, die dem privaten Trader heute zur Verfügung stehen, ebnen das Feld. Sie benötigen eine sehr gute Ausbildung, entsprechende IT-Ausstattung und Kapital, um im Daytrading erfolgreich zu sein. Gerade am Anfang ist es wichtig, zu überleben, um Erfahrungen zu sammeln, die es im Laufe der Zeit einfacher machen, in diesem Beruf erfolgreich zu sein. Das wichtigste ist die Einhaltung des Risiko-Managements. Mit steigendem Erfahrungsschatz werden sie immer flexibler und adaptiver auf den Markt reagieren. Diese Fähigkeit unterscheidet langfristig erfolgreiche Daytrader von erfolglosen.

Der Original-Artikel erschien in der Ausgabe 07.2018 im Magazin TRADERS´. Da es sich um einen historischen Beitrag handelt, können sich Personen-, Firmen- und Produktdaten, Webseiten, Software, Strategien, Marktphasen, gesetzliche Regelungen und anderes verändert haben bzw. ungültig geworden sein. Die Aktualität des Artikels bezieht sich somit stets auf das Erscheinungsdatum.

- Lesen Sie einen weiteren interessanten Artikel zum Thema: “DAS BAT-PATTERN: Mit Schema F zum Erfolg”

- Folgen Sie der Traders-Mag Gruppe auf TradersYard…

- Informieren Sie sich über die neuesten Ausgaben des Traders-Magazine…

- Melden Sie sich zu den TradersMag Daily-Briefings an…

Featured by TradersYard und AgenaTrader