Nur wenige Trader wissen, dass innerhalb einer systematischen Trading-Strategie die Gewinn- und Verlustverteilung der Ergebnisse einen zyklischen Charakter aufweist. Trading optimieren bedeutet, diese zyklischen Muster zu erkennen und strategisch zu nutzen.

Vereinfacht ausgedrückt: Auf Gewinnphasen folgen fast unvermeidlich Zeiten, in denen ein Teil der Gewinne wieder an den Markt zurückgezahlt wird – die bekannten Drawdowns. Denn kein Handelsansatz funktioniert zu jeder Zeit unter unterschiedlichen Marktbedingungen gleichermaßen gut.

Ein gewaltiger Vorteil für jeden Trader wäre es deshalb, bevorstehende Gewinn- und Verlustphasen innerhalb einer Handelsstrategie bereits im Vorfeld erkennen zu können. Das brächte einen beträchtlichen Gewinnvorteil mit sich. Die gute Nachricht: Mit einem modifizierten Equity Curve Trading kommen Sie dieser Idealkonstellation sehr nahe.

Beim Equity Curve Trading versucht der Trader mittels systematischer Auswertungen historischer Trade-Ergebnisse gewissermaßen einen Ein-/Ausschalter für die Strategie zu finden. Er möchte im Vorfeld mögliche Verlust- genauso wie anstehende Gewinnphasen erkennen, um zu wissen, wann es sich lohnt, eine Strategie zu handeln und wann nicht.

Im klassischen Ansatz wird auf die kumulierte Ergebniskurve der Strategie einfach ein Gleitender Durchschnitt (GD) gelegt. Unterschreitet die Gewinnkurve diesen Gleitenden Durchschnitt, setzt der Trader den Handel aus, da er von einer anstehenden Verlustphase ausgeht. Steigt die Gewinnkurve über den GD, wird der Handel wieder aufgenommen.

Das klingt im ersten Moment einleuchtend. Die Untersuchungen des Autors haben allerdings ergeben, dass diese typische Art von Equity Curve Trading bei den meisten Strategien zu einem schlechteren Ergebnis führt. Der Profit fällt teilweise signifikant geringer aus und auch ein Risikovorteil ist nur selten erkennbar.

Modifiziertes Equity Curve Trading

Anders angewandt kann Ihnen das Equity Curve Trading jedoch einen Gewinnhebel bieten. Für eine Daytrading- Strategie des Autors wurde mithilfe des modifizierten Equity Curve Trading der Gewinn um fast 70 Prozent gesteigert. Trading optimieren ist hier der Schlüssel zum Erfolg.

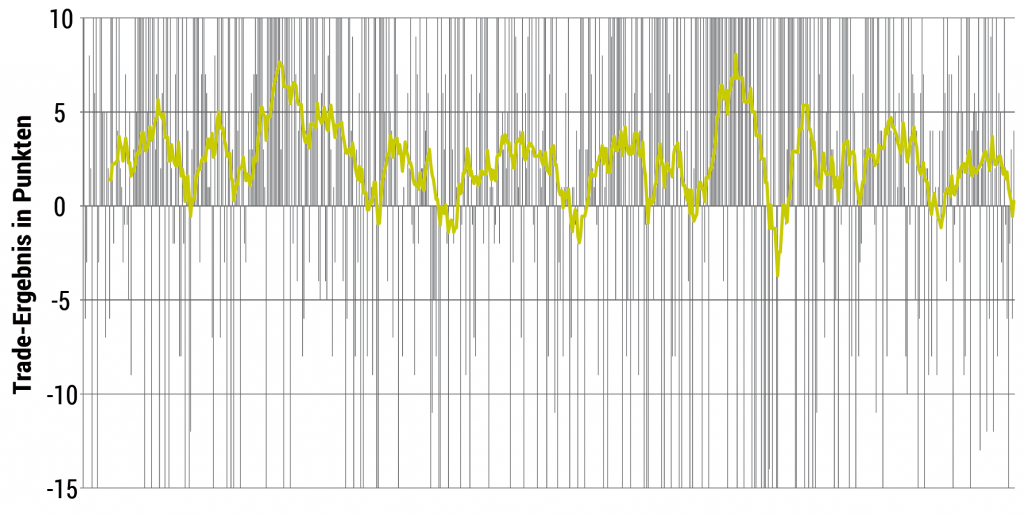

Schauen Sie sich dazu Bild 1 an. Es zeigt die Gewinn- und Verlustverteilung einer real gehandelten systematischen Daytrading-Strategie auf den EURO STOXX 50.

Die genauen Handelsregeln sind an dieser Stelle unerheblich, da es rein um die Gewinn- und Verlustverteilung geht. Die senkrechten Balken (grau) zeigen den Gewinn beziehungsweise Verlust jedes eingegangenen Trades in Indexpunkten.

Bei unserer Version des Equity Curve Trading wird nun auf die Einzelergebnisse der Trades ein GD (grüne Linie) über die letzten 20 Trades als Signalgeber gelegt. Der GD(20) passt aus der Erfahrung des Autors als Richtwert zu den meisten Daytrading-Strategien. Man kann aber generell sagen: Je weniger Trades pro Woche, desto kürzer sollte der GD gewählt werden. Ein GD(20)-Wert von zum Beispiel fünf Punkten bedeutet dabei, dass im Durchschnitt der letzten 20 Trades ein Ergebnis von fünf Punkten pro Trade erzielt wurde.

Deutliche Muster in der Gewinn- und Verlustverteilung

Während man aus dem Verlauf der einzelnen Trade-Ergebnisse nur schwer eine Struktur erkennen konnte, wird durch die Anwendung dieses einfachen Filters plötzlich ein klares und wiederkehrendes zyklisches Muster in der Gewinn- und Verlustverteilung der Handelsergebnisse deutlich:

- Die meiste Zeit liegt das Durchschnittsergebnis im positiven Bereich oberhalb der Nulllinie – ein wichtiges Merkmal einer profitablen und vor allem nervenschonenden Handelsstrategie.

- Wie der Verlauf des GD(20) der Trade-Ergebnisse zeigt, treten negative Durchschnittsergebnisse nur sehr selten und nur für kurze Zeit auf.

- Fiel das Durchschnittsergebnis der letzten 20 Trades auf minus eins oder tiefer, trat bisher jedes Mal im Anschluss eine ausgeprägte Gewinnphase auf.

- Diese Gewinnphasen beginnen meist unmittelbar nach dem Erreichen des negativen Durchschnittswerts und verlaufen im Regelfall recht dynamisch. Um das Trading zu optimieren, ist es entscheidend, diese Muster zu erkennen.

- Dagegen gibt es eine erhöhte Wahrscheinlichkeit für eine Phase sinkender Gewinne beziehungsweise eine Häufung von Verlust-Trades (potenzielle Drawdown-Phase), wenn der GD(20) auf zirka 3,5 bis fünf Punkte ansteigt.

- Nach einer Gewinnstrecke kommt es jedoch nicht immer sofort und unmittelbar zu einer Drawdown-Phase.

- Im gesamten Zeitraum von elf Jahren gab es lediglich dreimal eine Überschreitung, in denen die Durchschnittsergebnisse kurzzeitig außerhalb des normalen Korridors von circa minus einem bis fünf Punkten lagen. Die Identifikation von Gewinn- und Verlustphasen ist ein wichtiger Schritt, um das Trading zu optimieren. Auf Basis dieser Erkenntnisse lässt sich testen, welche Auswirkungen eine Anpassung des Handels auf das eigentliche Strategieergebnis hätte.

Eine wichtige Frage ist dabei, ob die beobachteten Muster im Verlauf der Equity-Kurve tatsächlich stabil genug sind, um sie auszunutzen. Die Untersuchungen des Autors haben gezeigt, dass dies der Fall ist und sogar bei kaum profitablen Strategien Zusatzerfolge möglich sind. Ideal ist es zudem, wenn in der zugrunde liegenden Basisstrategie mit einem weitgehend konstanten, volatilitätsbasierten, fixen oder prozentualen Stoppkurs gearbeitet wird. Die Anwendung solcher Strategien kann Ihr Trading optimieren und somit zu besseren Ergebnissen führen.

Bereits ein einfaches Regelwerk bringt Gewinnvorteile

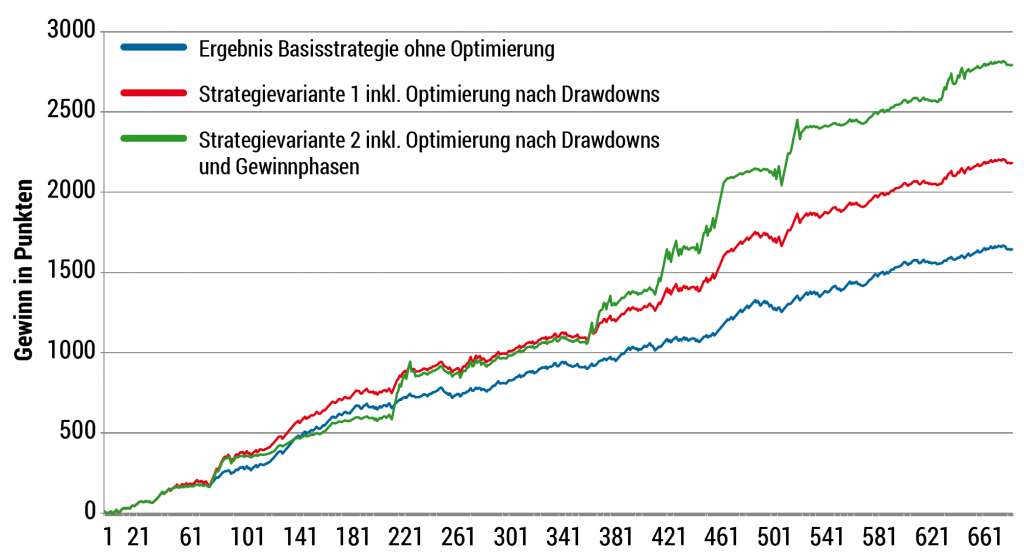

Der Autor hat seinerzeit nach Beginn des Live-Einsatzes ein einfaches Regelwerk für das Equity Curve Trading auf diese EURO-STOXX-Handelsstrategie entwickelt und getestet. In Bild 2 können Sie die verschiedenen Ergebnisse im Vergleich sehen. Hierzu wurde das ursprüngliche Ergebnis der Handelsstrategie (blaue Kurve) ohne jede Optimierung den Ergebnissen unter Einbezug des modifizierten Equity Curve Trading gegenübergestellt. Letzteres wurde auf zwei Umsetzungsvarianten aufgeteilt.

Die Regeln waren folgendermaßen:

- Wenn das Durchschnittsergebnis der letzten 20 Trades einen Wert von minus einem Punkt erreicht, wird der Einsatz für die nächsten 20 Trades verdoppelt.

- Wenn das Durchschnittsergebnis der letzten 20 Trades einen Wert von plus fünf Punkten erreicht, wird der Einsatz für die nächsten 20 Trades halbiert. Ein komplettes Aussetzen des Handels ist dagegen nicht ratsam, weil obere Umkehrpunkte des GD(20) manchmal erst in eine Seitwärtsphase münden, was zu viel Profit kosten kann.

Kalkulieren Sie sorgfältig Ihren Kapitalbedarf und das Risiko

Unbedingt beachten sollten Sie, dass die Erhöhung des Einsatzes nach Drawdown-Phasen für Sie wirtschaftlich und mental verträglich sein muss.

Der erhöhte Kapitalbedarf (höhere Margin und ein potenziell höheres Risiko bei doppeltem Einsatz) sollte deshalb unbedingt bereits vor dem Live-Einsatz der Handelsstrategie einkalkuliert werden.

B1 Gewinn-/Verlustverteilung einer Beispielstrategie

Bild 1 zeigt die Gewinn- und Verlustverteilung einer systematischen Daytrading-Strategie auf den EURO STOXX 50. In Grau wurden die Gewinne und Verluste jedes eingegangenen Trades eingezeichnet. In Grün sieht man den Gleitenden Durchschnitt der letzten 20 Trades auf Einzel-Trade-Basis. (Quelle: www.tradingstrategie.eu)

In Bild 1 ist zum Beispiel zu erkennen, dass die Drawdown-Phase über die vorher verzeichneten unteren Extreme hinausging. Eine Verdopplung des Einsatzes hatte somit kurzfristig einen negativen Zusatzeffekt (höherer absoluter Verlust). Mit solchen Ausnahmesituationen sollten Sie grundsätzlich immer rechnen und deshalb den Kapitalbedarf der Strategie nicht zu knapp kalkulieren. Nehmen Sie dazu den maximalen historischen Drawdown der Basisstrategie und multiplizieren Sie ihn mit dem Faktor1,5 bis zwei.

Zwar sind im Handel dauerhafte Verlustserien noch darüber hinaus theoretisch möglich, in der Praxis treten sie aber bei Strategien mit einem fundierten statistischen Vorteil so nicht auf, sondern sind immer endlich.

Wenn Sie zusätzliche Risiken scheuen, besteht zudem die Möglichkeit, auf die Erhöhung des Einsatzes vor einer potenziellen Gewinnstrecke zu verzichten und nur eine Reduzierung bei einer bevorstehenden Drawdown-Phase vorzunehmen.

Einige wichtige Voraussetzungen sollten Sie noch beachten:

- Sie benötigen zuallererst eine profitable und systematisch handelbare Strategie. Eine Auswertung von Strategien, die auf dem Bauch-/Marktgefühl basieren und denen kein festes, eindeutig quantifizierbares Regelwerk zugrunde liegt, bringt keine zuverlässigen Erkenntnisse.

- Sie benötigen eine ausreichende Datenhistorie. Bei Strategien, die mehrmals in der Woche handeln, sollte die auszuwertende Datenbasis im Minimum fünf Jahre beziehungsweise mehrere hundert Trades zurückreichen. Diese Daten lassen sich je nach Strategie manuell oder durch einen Backtest ermitteln, sofern Sie diese Handelsergebnisse nicht bereits selbst aufgezeichnet haben.

- Je weniger Sie optimieren, desto stabilere Zusatzeffekte erzielt das modifizierte Equity Curve Trading. Indikatoren wie etwa ein GD reichen für den Hausgebrauch bereits aus und liefern gute Ergebnisse.

- Beachten Sie zudem: Beim Equity Curve Trading verhält es sich ähnlich wie beim Entwickeln einer Handelsstrategie – das Bemühen, die historisch optimale Konstellation zu erreichen, geht im Regelfall zu Lasten der künftigen Robustheit des Systems. Ein einfaches Regelwerk erhöht dagegen deutlich die Wahrscheinlichkeit, dass Ihre Strategie und das Equity Curve Trading auch in Zukunft erfolgreich funktionieren.

Grundsätzliche Voraussetzung für den Erfolg des Equity Trading ist natürlich, dass die zugrunde liegende Basisstrategie weiterhin funktioniert. Sollte das nicht der Fall sein, hat der Trader aber auch unabhängig davon, ob er Equity Trading betreibt oder nicht, ein Problem.

B2 Vergleich der Strategieergebnisse

Zu sehen sind die verschiedenen Ergebnisse der Strategie. In Blau sind die Ergebnisse ohne Optimierung abgebildet, in Rot wurde die Strategie nach dem Drawdown optimiert und in Grün nach Drawdown- und Gewinnphasen. (Quelle: www.tradingstrategie.eu)

Fazit

Mit einem modifizierten Equity Curve Trading auf robuste systematische Handelsansätze lassen sich in vielen liquiden Märkten schöne Zusatzgewinne realisieren. Wie die Auswertungen zeigen, verändern sich die Wahrscheinlichkeiten für Gewinne im Zeitablauf – und zwar in einem zyklischen Muster, das Ihnen die Möglichkeit eröffnet, bevorstehende Gewinn- und Verlustphasen innerhalb einer Strategie bereits im Vorfeld zu erkennen und auszunutzen.

Der Original-Artikel erschien in der Ausgabe 08.2018 im Magazin TRADERS´. Da es sich um einen historischen Beitrag handelt, können sich Personen-, Firmen- und Produktdaten, Webseiten, Software, Strategien, Marktphasen, gesetzliche Regelungen und anderes verändert haben bzw. ungültig geworden sein. Die Aktualität des Artikels bezieht sich somit stets auf das Erscheinungsdatum.

- Lesen Sie einen weiteren interessanten Artikel zum Thema: Aus dem Tagebuch eines Options-Traders: Wie sie Chancen auf dem Optionsmarkt nutzen können.

- Folgen Sie der Traders-Mag Gruppe auf TradersYard…

- Informieren Sie sich über die neuesten Ausgaben des Traders-Magazine…

- Melden Sie sich zu den TradersMag Daily-Briefings an…

Featured by TradersYard und AgenaTrader