TRADERS´: WIE GEHEN SIE BEI IHREN TECHNISCHEN ANALYSEN GENAU VOR?

Martin Utschneider: Zunächst ist der Blick aufs große Ganze wichtig. Bevor es an einen Einzelwert geht, ist der Top-Down-Ansatz grundlegend. Nach der Analyse des Primärtrends folgen dann der mittel- bis kurzfristige Ansatz. Für das Tagesfazit sind die Candlesticks extrem hilfreich. Formationen wie Harami, Evening-Star und dergleichen haben eine hohe Aussagekraft. Für die Trendfolge ziehe ich neben den Gleitenden Durchschnitten auch sehr oft Fibonacci-Kennziffern zu Rate. Diese verblüffen ebenfalls durch eine hohe Eintrittswahrscheinlichkeit. Markttechnische Indikatoren wie Slow-Stochastik und der Relative-Stärke-Index (RSI) runden das Bild dann ab.

B1 Analyse von BayWa

Bei BayWa war die 200-Tage-Linie zuletzt mehrmals ein starker Widerstand. Quelle: Macrobond

TRADERS´: WIE SIEHT IHRE TREFFERQUOTE BEZIEHUNGSWEISE ERFOLGSBILANZ INSGESAMT AUS?

Utschneider: Die sieht sogar erstaunlich gut aus. Aber nicht, weil ich das Rad neu erfunden habe. Das strikte Beachten der markt- und charttechnischen Regeln ist dabei der entscheidende Erfolgsfaktor. Strategisches und taktisches Agieren kann nur funktionieren, wenn man diese Regeln strikt einhält. Überflieger, die meinen, dass nur sie allein wüssten, wie der Hase läuft, erleiden sehr schnell Schiffbruch. Die klassische Schulter-Kopf-Schulter Formation (SKS) beispielsweise hat eine nachgewiesene Trefferquote von 83 Prozent. Auch auf die Gefahr hin, dass ich mich wiederhole: 83 Prozent sind es nur dann, wenn man die Regeln und damit die Funktionsweise dieser Formation kennt und auch strikt befolgt.

TRADERS´: BEZIEHEN SIE AUCH FUNDAMENTALE FAKTOREN IN IHRE ANALYSEN EIN?

Utschneider: Ja. Man darf die beiden Vorgehensweisen (Fundamentale und Technische Analyse) nicht als Gegenparts sehen. Sie ergänzen und bestätigen sich sogar sehr oft. Natürlich könnte ich jetzt argumentieren, dass der Kurs doch bereits sämtliche Fundamentaldaten enthält – frei nach dem Motto: Der Chart lügt nicht. Aber das wäre zu kurzsichtig. Nehmen wir ein Beispiel aus der Vergangenheit: Der ifo-Geschäftsklimaindex fiel unerwartet gut aus. Die rein volkswirtschaftliche Betrachtung würde deshalb für den Kauf deutscher Aktien sprechen. Gleichzeitig war aber schon vor Bekanntgabe des ifo die Slow-Stochastik im DAX überkauft. Folgerichtig tendierte der deutsche Leitindex negativ. Das ergab Sinn, denn woher sollten bei einem bereits überkauften Markt jetzt noch die Käufer kommen?

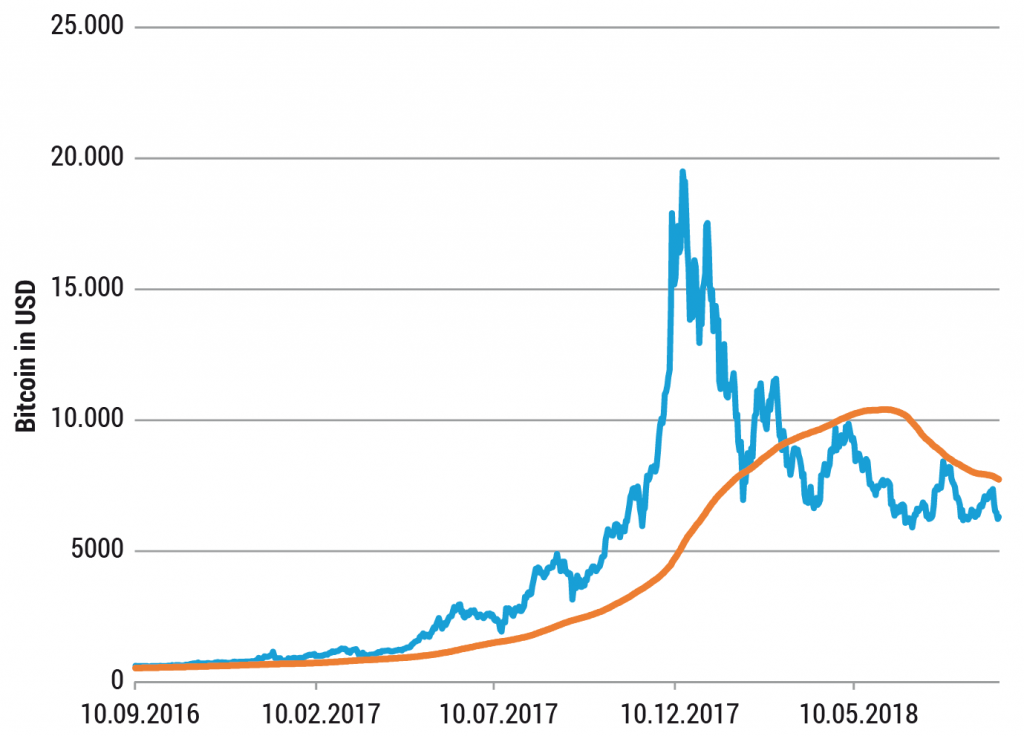

B2 Analyse des Bitcoin

Im Bitcoin ist die Dynamik seit Januar 2018 passé. Seit Wochen geht es bestenfalls seitwärts. Quelle: Macrobond

TRADERS´: WELCHE ROLLE SPIELT IHRER ERFAHRUNG NACH DAS MARKTSENTIMENT UND WIE LÄSST SICH DAS AM BESTEN IN DIE ANALYSE EINBEZIEHEN?

Utschneider: Insbesondere bei der Früherkennung möglicher Trends. Die Akkumulationsphase ist dabei genauso betroffen wie die Distributionsphase. Bei erstgenannter kann man schon vor der breiten Masse Kauftendenzen herauslesen. Wenn dann alle auf den fahrenden Zug aufzuspringen versuchen, sitzt man schon bequem drin. Bei der Distributionsphase ist es umgekehrt: Idealerweise erfolgen die Gewinnmitnahmen lange vor der allgemeinen Hysterie. Man entgeht so der immer wiederkehrenden Behavioral- Finance-Kurve. Das Gros der Anleger kauft oben (Kaufpanik) und verkauft unten (Verkaufspanik). Fängt der Markt wieder an zu steigen, sind die meisten entnervt und lassen die Finger von Aktien. Wenn dann neue Hochs erreicht werden, fängt das Spiel wieder von vorne an – aber nicht für diejenigen, die Sentiment, Technik und Fundamentalanalyse schon vorab für sich in Einklang gebracht haben.

TRADERS´: SCHAUEN SIE BEI IHRER TÄGLICHEN ANALYSE AUCH IN DIE SOZIALEN MEDIEN, UM EINEN EINDRUCK VON STIMMUNGEN UND TRENDS IN DER WAHRNEHMUNG VON NACHRICHTEN ZU BEKOMMEN?

Utschneider: Jein, da agiere ich fast vollkommen losgelöst. Leider sind die Kommentare dort zu oft nicht objektiv und zu sehr getrieben von persönlichen Emotionen. Im Jahr 2000 war es noch der Stammtisch, nun verschaffen sich manche Leute woanders Gehör. Schade ist, dass sie nicht selten zu Meinungsmachern werden. Es gibt aber positive Ausnahmen wie beispielsweise Guidants. Hier sorgt die hohe Dichte an Experten für einen objektiven, fachlichen und zielführenden Austausch.

B3 Analyse des DAX

Der langfristige Aufwärtsmodus im DAX ist aktuell im Test. Die Markttechnik ist allerdings (noch) neutral gestellt. Quelle: Macrobond

TRADERS´: GIBT ES ANALYSETECHNIKEN, DIE SIE FÜR PUREN HOKUSPOKUS HALTEN?

Utschneider: Generell halte ich es für Hokuspokus, wenn jemand felsenfest behauptet, er wüsste ganz genau, wohin der Markt gehe. Der Begriff des Gurus ist im Kapitalmarkt vollkommen fehl am Platz. Generell würde ich keine Analysetechniken in Frage stellen. Ich bin schließlich auch nur ein Ausführender der allgemein geltenden Regeln. Eine Analysetechnik kann aber erst dann funktionieren, wenn sie allgemein anerkannt und vielfach verwendet wird (Stichwort: Self Fulfilling Prophecy).

TRADERS´: WIE VIEL ZEIT MUSS MAN ETWA FÜR EINE FUNDIERTE TÄGLICHE ANALYSE EINPLANEN?

Utschneider: Das variiert je nach Erfahrung und Asset-Klasse. Analysiert man einen Index beispielsweise täglich und hat schon alle Trends und markttechnische Indikatoren voreingestellt, dann ist der zeitliche Aufwand überschaubar. Wagt man sich aber an ein neues Investment oder Underlying, dann sollte man deutlich mehr Zeit einplanen, weil man einfach noch nicht das Gespür dafür hat. Zudem muss man auch sämtliche Kennziffern einpflegen. Für meine tägliche vorbörsliche DAX-Analyse benötige ich ungefähr eine Stunde. Sie beinhaltet unter anderem Facetten der Markttechnik, charttechnische Muster, Candlesticks und das Sentiment. All das fasse ich dann noch in einem Text zusammen.

TRADERS´: WAS SIND DIE HÄUFIGSTEN FEHLER BEZIEHUNGSWEISE TRUGSCHLÜSSE, DIE SIE BEI EINSTEIGERN IN DIE WELT DER TECHNISCHEN ANALYSE BEOBACHTEN?

Utschneider: Zu schnell zu viel zu wollen. Dabei kommt es vor, dass man versucht vorauszuahnen, ob nun eine Unterstützung oder ein Widerstand brechen wird. Man hat nicht die Geduld, das Signal abzuwarten, sondern handelt schon vorher. Das ist der häufigste Fehler bei Einsteigern. Schade ist, dass sie dann das Vertrauen verlieren. Das liegt aber nicht an der Technischen Analyse, sondern am falschen Umgang mit ihren Werkzeugen. Viele vergessen auch das Phänomen des Stunden-Charts. Nicht der Bruch als solches ist das Signal, sondern die Nachhaltigkeit ist entscheidend.

B4 Analyse des S&P 500

Laut Utschneiders Analyse scheint die Dynamik im S&P 500 unaufhaltbar zu sein. Quelle: Macrobond

TRADERS´: WIE SEHEN SIE DIE AKTUELLE MARKTLAGE AUF DER MITTEL- UND LANGFRISTIGEN ZEITEBENE (WOCHEN- UND MONATS-CHART) UND WELCHE FAKTOREN SIND AUS IHRER SICHT IN DER NÄCHSTEN ZEIT ENTSCHEIDEND?

Utschneider: Mittel- bis langfristig bin ich durchaus positiv gestimmt. Der 2009er-Aufwärtsmodus scheint ja aktuell manifestiert zu sein. Fukushima, Brexit, Italienwahl, Ölkrise(n), Rückgang des China-BIP … – all diese unerwarteten Ereignisse konnten die untere Linie des Aufwärtstrends zwar kurzzeitig in Bedrängnis bringen, nach unten durchbrochen wurde sie aber nie. Gemessen am DAX kann es immer wieder zu unvorhergesehenen Ereignissen kommen. Dafür haben wir aber zum Glück die Technische Analyse. Sie sagt uns, wo wir die Absicherungen zu setzen haben. Denn: Unverhofft kommt oft.

Utschneider: Oh ja. Besonders erfolgreich war im Mai 2005 der Kauf der BayWa-Aktie. Der immer volle Kundenparkplatz des BayWa-Markts machte mich neugierig und die darauffolgende charttechnische Analyse ließ den hoffnungsvollen Schluss zu, dass sich da was anbahnen könnte. Ungefähr zwei Jahre später fiel die Aktie dann durch den Stoppkurs aus dem Depot. Aber es hatte sich gelohnt. (Komplett) daneben lag ich anfangs öfter, weil mir die Demut fehlte.

Ich dachte damals, ich wüsste, wo es lang geht. Ich vergaß die allgemeingültigen Regeln der Technischen Analyse zu befolgen. Der Markt strafte mich dafür ab. Ich versuchte mich damals immer mal wieder in Knock-outs – und die bewahrheiteten dann allzu oft das Sprichwort „Nomen est Omen“ … Das war teures Lehrgeld. Auch weil ich zu schnell zu viel wollte.

Der Original-Artikel erschien in der Beilage Aktien Spezial in der Ausgabe 10.2018 im Magazin TRADERS´. Da es sich um einen historischen Beitrag handelt, können sich Personen-, Firmen- und Produktdaten, Webseiten, Software, Strategien, Marktphasen, gesetzliche Regelungen und anderes verändert haben bzw. ungültig geworden sein. Die Aktualität des Artikels bezieht sich somit stets auf das Erscheinungsdatum.

- Lesen Sie einen weiteren interessanten Artikel zum Thema: Die Trader-Persönlichkeit: Teil 3: Trading und Information

- Folgen Sie der Traders-Mag Gruppe auf TradersYard…

- Informieren Sie sich über die neuesten Ausgaben des Traders-Magazine…

- Melden Sie sich zu den TradersMag Daily-Briefings an…

Featured by TradersYard und AgenaTrader