ANDREAS CLENOW: HERR CLENOW, SIE HABEN SICH ZU STUDIENZEITEN SELBST ALS HOBBY-TRADER VERSUCHT UND SIND SPÄTER IN DEN INSTITUTIONELLEN BEREICH GEWECHSELT. WAS UNTERSCHEIDET PROFESSIONELLE VON HOBBY-TRADERN?

Clenow: Die Hauptunterschiede sind nicht unbedingt das Wissen oder die (temporär) erzielte Performance. Vielmehr haben professionelle Trader eine ausgeprägte Risikowahrnehmung sowie klar strukturierte und methodische Handelsansätze. Außerdem denken die Profis auf der Portfolioebene, statt sich über das Auf und Ab jeder einzelnen Position den Kopf zu zerbrechen. Hobby-Trader neigen eher dazu, einzelne Strategien auf einzelne Märkte zu handeln und perfektionieren zu wollen, während Profis verschiedene Strategien auf verschiedene Märkte anwenden und so diversifizieren. Diese beiden Dinge, das Portfoliodenken und die Diversifikation über verschiedene Strategien, sind auf lange Sicht der Schlüssel zur erfolgreichen Umsetzung der meisten Handelsstile.

ANDREAS CLENOW: BEI DEN PROFESSIONELLEN TRADERN MUSS MAN ABER AUCH UNTERSCHEIDEN, WER WIRKLICH RISIKO NIMMT UND WER NUR ORDERS AUSFÜHRT, ODER?

Clenow: Ja. Der Begriff „Trader“ wird häufig falsch verwendet. Die meisten Trader sind nur Sales Trader, die letztlich für Kommissionen die Orders ihrer institutionellen Kunden ausführen und ansonsten wenig Entscheidungsspielraum haben. Hier geht es nicht um Trading im eigentlichen Sinn, also das Eingehen kalkulierter Kursrisiken auf eigene Rechnung, sondern eher um das Anwerben von Kunden und den Verkauf der Dienstleistung der Orderausführung.

Diversifikation über verschiedene Strategien ist ein wichtiger Aspekt für echte Trader, um das Risiko effektiv zu steuern. Wirkliches Risiko im Sinne des Tradings nehmen nur Asset Manager, die sich möglichst weit abseits der klassischen Index Benchmarks bewegen oder Managed Futures anbieten. Und dann gibt (oder besser gesagt gab) es die Eigenhändler in Banken, die man heute kaum noch findet. Diese haben ihren Vorteil häufig dadurch erzielt, dass sie den Orderflow von Kunden sehen konnten, und diesen entsprechend „frontrunnen“, also (unerlaubt) für sich ausnutzen konnten.

ANDREAS CLENOW: WIE SIEHT ES IHRER MEINUNG NACH IM BEREICH DER PRIVAT-TRADER AUS?

Clenow: Ich denke, dass hier vor allem das längerfristige Anlegen Sinn macht. Meiner Erfahrung nach fahren kurzfristige Trader insbesondere im Intraday-Bereich früher oder später gegen die Wand.

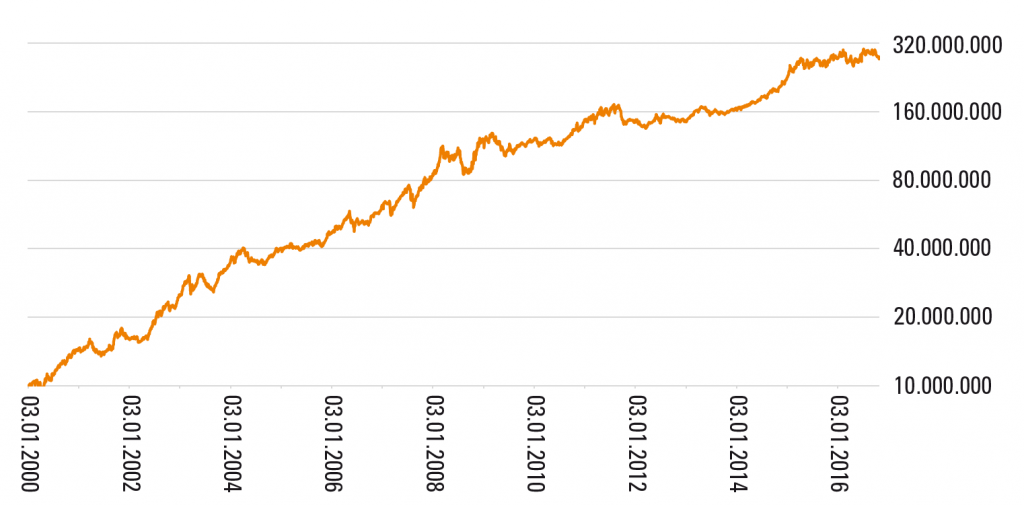

B1 Trendfolgesystem ohne Stopps

Die Grafik zeigt eine simulierte Kapitalkurve aus dem Backtest einer einfachen Trendfolgestrategie ohne Transaktionskosten, die auf eine Vielzahl von gering korrelierten Futures-Märkten angewandt wird. Dabei wird nur einmal im Monat auf den Markt geschaut. Wenn der Kurs höher steht als vor einem Jahr, besteht eine Long-Position, im umgekehrten Fall eine Short-Position. Die Positionsgrößen werden anhand der Volatilität des jeweiligen Marktes skaliert. Es ist keine „Super-Strategie“, sondern soll nur das Potenzial zeigen, einen validen Ansatz inklusive der Drawdowns über lange Zeit konsequent durchzuhalten. Es ist ein Konzept, das auf lange Sicht funktioniert. Deshalb lässt sich die Strategie weiterentwickeln – beispielsweise kann die Anzahl an Märkten reduziert werden, um hohe Margin-Belastungen zu vermeiden und den Kapitalbedarf zu reduzieren. Quelle: Andreas F. Clenow, Vortrag in Texas: „Professional Trading, Myths and Reality in the Trading Industry”, S. 32

ANDREAS CLENOW: WORAN LIEGT DAS? IST DAYTRADING UNMÖGLICH?

Clenow: Unmöglich ist es sicher nicht. Aber es gibt viele Schwierigkeiten. Zum Beispiel gehen Daytrader hohe Risiken ein, um hohe Renditen zu erzielen, was eine Weile gutgehen kann, aber meist irgendwann grandios scheitert. Sie handeln zudem oft nur mit eigenem Kapital und haben daher den Druck, Rendite machen zu müssen, um davon leben zu können. Diversifikation über verschiedene Strategien kann helfen, das Risiko zu streuen und die Chancen auf langfristigen Erfolg zu verbessern. Die dazu notwendigen Entnahmen sind selbst im Erfolgsfall problematisch, weil sie den Zinseszinseffekt deutlich verringern.

Der Performance-Druck ist zwar geringer, wenn man ein hohes Startkapital hat, aber dann muss schließlich auch kein Daytrading betrieben werden. Ein weiteres Problem gerade bei Hobby-Tradern ist, dass sie ein völlig falsches Verständnis davon haben, was es braucht, um überhaupt eine Chance auf nachhaltigen Erfolg zu haben. Viele glauben, sie können am Wochenende ein paar Seminare besuchen und Bücher lesen und dann vom Daytrading leben. Das ist absurd. Wie in jedem anderen Beruf braucht es eine gute Ausbildung und jahrelange Erfahrung – im Trading vielleicht noch mehr als in anderen Berufen.

ANDREAS CLENOW: ANDERERSEITS WIRD IN DEN MEDIEN IMMER WIEDER DARÜBER BERICHTET, WIE JEMAND (ANGEBLICH) IN KURZER ZEIT MILLIONEN AN DEN MÄRKTEN VERDIENT HAT.

Clenow: Ja, leider. Die Trading-Industrie verkauft sozusagen den Traum, und viele verdienen daran mit. Was man als eigenverantwortlicher Trader unbedingt lernen muss, ist kritisches Denken. Wenn etwas zu schön aussieht, um wahr zu sein, dann ist es das meistens auch. Es gibt so viele unnütze Analysen und Indikatoren, dass man immer alles infrage stellen muss und sich bewusst machen sollte, was man denn zur Umsetzung seiner eigenen Handelsstrategie, die man im Detail verstehen muss, wirklich benötigt.

ANDREAS CLENOW: WAS IST IHRE MEINUNG ZUR TECHNISCHEN ANALYSE?

Clenow: Es gibt durchaus einige sinnvolle Tools, die man nutzen oder auf Basis ihrer Funktionen man eigene Indikatoren entwickeln kann. Allerdings wird man demgegenüber mit einer Vielzahl an völlig unnützen Dingen überschüttet. Leider ist Technische Analyse heute überwiegend eine „Religion“ und ein Sammelbecken für windige Verkäufer. Man muss unbedingt lernen, kritisch zu denken und das Ganze möglichst aus wissenschaftlicher Sicht zu beurteilen.

ANDREAS CLENOW: SIE ZÄHLEN ALSO KEINE ELLIOTT-WELLEN?

Clenow: Ich halte Elliott-Wellen ebenso wie Fibonacci und alles Vergleichbare für Humbug. Diese Dinge versuchen, die Illusion von Genauigkeit an den Märkten zu erzeugen, die es nicht gibt. Ich lasse auch die Erklärung der sich selbst erfüllenden Prophezeiung nicht gelten. Denn die wenigen Privat-Trader, die sich daran orientieren, werden ohnehin von den gewaltigen Orders der Institutionellen überrannt, die sich mit solchen Sachen nicht beschäftigen. Und wenn es irgendwann doch mal mit der exakten Prognose klappt, dann sind das gefährliche Zufallstreffer, die von den Verfechtern dieser Methoden oft als repräsentativ verkauft werden. In Wahrheit hat dagegen eine kleine technische Splittergruppe an Privat-Tradern an den Märkten überhaupt keine Preissetzungsmacht und wird die Kurse nirgendwo nachhaltig hinbewegen können.

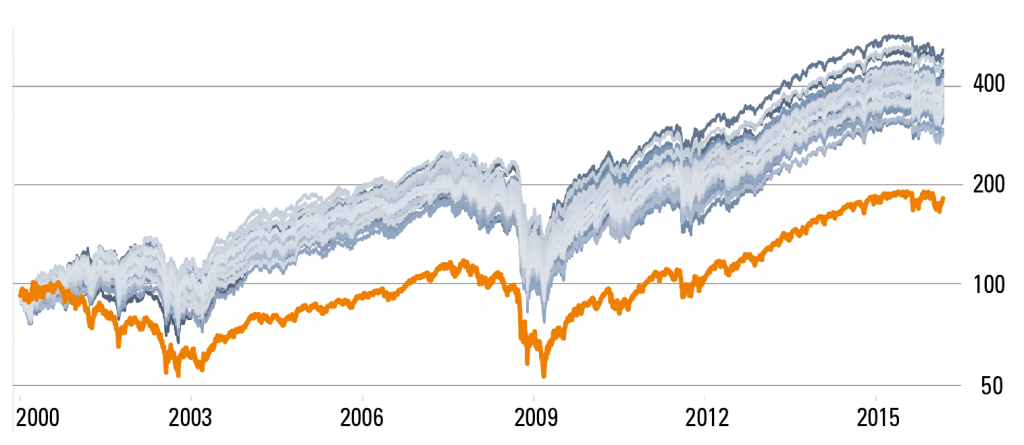

B2 Zufällige Aktienauswahl mit Rebalancings

Dieser Backtest zeigt einen erstaunlichen Effekt. Nimmt man den S&P 500 als Auswahlindex (orange) und selektiert zufällig 50 Aktien, die gleichgewichtet mit Rebalancings einmal im Monat gehalten werden, so ergeben sich bei verschiedenen Komplettdurchläufen dieser Simulation über den gesamten Zeitraum von 2000 bis 2016 die dargestellten Kapitalkurven. Keine der Simulationen schnitt schlechter als der S&P-500-Index ab – was zeigt, dass ein Großteil der Trendfolgerenditen aus sehr einfachen Prinzipien wie Gewichtungen und Rebalancings stammt. Für die praktische Umsetzung eignet sich solch ein zufallsbasierter Ansatz allerdings nicht. Quelle: Andreas F. Clenow, Vortrag auf der QuantCon in New York: „Trade Like A Chimp, Unleash Your Primate!”, S. 7

ANDREAS CLENOW: SCHAUEN SIE SICH ÜBERHAUPT NOCH CHARTS AN?

Clenow: Ja, durchaus. Wie gesagt gibt es nützliche Instrumente wie zum Beispiel Gleitende Durchschnitte, die man verwenden kann. Zudem ist das visuelle Wahrnehmen von Charts immer ein guter Anfang, um Ideen für Strategien zu entwickeln. Diversifikation über verschiedene Strategien kann helfen, die Auswertung von Charts effektiver zu gestalten und fundiertere Entscheidungen zu treffen. Und bei diskretionären Mandaten, bei denen ich also Ermessensspielraum habe, macht ein Blick auf den Chart ebenfalls Sinn, um zu entscheiden, ob ein Ein- oder Ausstieg gerade günstig erscheint oder ich besser noch etwas abwarte. Ich rate aber davon ab, sich Intraday-Charts anzuschauen. Hier gibt es selten einen Vorteil zu erzielen und man klebt im wahrsten Sinne des Wortes nur am Bildschirm fest.

ANDREAS CLENOW: WIE DEFINIEREN SIE IHR RISIKO IM TRADING?

Clenow: Risiko braucht einen Maßstab, der ausdrückt, wie sehr ein bestimmter Kurs in einer bestimmten Zeit schwankt. Dies kann durchaus unabhängig von der Positionsgröße sein. Wer 100 Stück einer heftig schwankenden 50-Euro-Aktie hält, hat wahrscheinlich ein höheres Risiko als jemand, der 100 Stück einer ruhigen 100-Euro-Aktie besitzt. Wenn ich also Positionsgrößen berechne, muss ich die Volatilität des jeweiligen Instruments als entscheidenden Parameter berücksichtigen und nicht die Positionsgröße selbst. Dazu können Trader zum Beispiel die Average True Range (ATR) einsetzen.

ANDREAS CLENOW: KÖNNEN SIE UNS DAS AN EINEM BEISPIEL ERKLÄREN?

Clenow: Nehmen wir an, Sie möchten in einer beliebigen Aktie eine Long-Position eröffnen. Da wir das Risiko klein halten wollen, soll die Position auf Ebene des Gesamtportfolios beziehungsweise Handelskontos nur einen Einfluss von 0,5 Prozent am Tag haben. Wenn unser Portfolio einen Wert von 100.000 Euro hat, entspricht dies 500 Euro. Nehmen wir nun an, dass unsere Aktie eine ATR von zehn Euro aufweist, also durchschnittlich zehn Euro am Tag schwankt. Entsprechend können wir 50 Aktien kaufen (500 / 10). Und zwar ganz egal, wo deren Kurs gerade steht, denn wir skalieren die Position rein am Risiko, das wir eben anhand der ATR messen.

ANDREAS CLENOW: ABER DIE ATR ÄNDERT SICH IMMER WIEDER, SODASS DIE POSITION FORTLAUFEND ANGEPASST WERDEN MUSS.

Clenow: Genau. Aber es reicht, die Anpassungen nach großen Veränderungen vorzunehmen. Wenn in unserem Beispiel die ATR von zehn auf 10,50 Euro steigt, ist das nicht notwendig. Steigt die ATR aber auf 15 Euro, ändert sich das Risiko deutlich. Dann hat die Position bereits einen Einfluss von 0,75 Prozent, wenn das Portfolio weiterhin bei 100.000 Euro steht. Entsprechend müssten Aktien verkauft werden, um den Einfluss wieder zu verringern. Fällt die ATR und damit das Risiko, müssten umgekehrt Aktien zugekauft werden, um die Position innerhalb des Portfolios nicht zu unbedeutend werden zu lassen.

ANDREAS CLENOW: WAS HALTEN SIE DAVON, IM GEWINN ODER VERLUST LIEGENDE POSITIONEN ZU VERGRÖSSERN ODER ZU VERKLEINERN?

Clenow: Ich skaliere meine Positionen wie gesagt anhand des Risikos. Von den sogenannten Money-Management-Ansätzen, die unter Privat-Tradern beliebt sind, halte ich nichts. Dazu zählen auch Strategien zur Pyramidisierung von Positionen. Diese Dinge entbehren jeder finanzmathematischen Grundlage und entsprechen für mich einer Zockermentalität, mit der versucht wird, einen Vorteil herbeizuzaubern, wo gar keiner existiert.

ANDREAS CLENOW: WIE SIEHT EIN KLAR STRUKTURIERTER HANDELSANSATZ AUS?

Clenow: Man muss mit einem grundsätzlichen Konzept beginnen, beispielsweise Momentum oder Value. Das gewählte Konzept muss erwiesenermaßen funktionieren und sinnvoll sein, denn es liefert einen Großteil des späteren Erfolgs. Dann muss man einen Weg finden, wie dieses Konzept quantifiziert und in feste Regeln gegossen werden kann, ohne es zu überoptimieren. Wenn man dagegen – wie viele Privatanleger – zuerst nach Indikatoren und Handelsregeln sucht, ohne sein eigentliches Konzept genau zu kennen, dann führt das Ganze eher zu Curve Fitting (Überoptimierung) und wird auf lange Sicht wohl kaum funktionieren, weil man eigentlich gar nicht genau weiß, was man überhaupt macht und auf welchen Effekt man abzielt.

B3 Clenow-Momentum

Andreas Clenow hat eine eigene Momentum-Definition entwickelt, nach der er die Positionen im Portfolio skaliert. Zunächst berechnet er die annualisierte exponentielle Regressionslinie. Das ist die Gerade, die am besten den vergangenen Kursverlauf auf Basis der prozentualen Veränderungen beschreibt. Je steiler diese verläuft, desto höher das Momentum der Aktie und damit dieser Wert. Dies multipliziert er mit dem Bestimmtheitsmaß, welches die Genauigkeit beschreibt, mit der die Regressionslinie die vergangene Wertentwicklung abbildet. Je weniger die vergangene Entwicklung von der Regressionslinie abweicht, also je geradliniger der Verlauf, desto höher dieser Wert. Für das Portfolio werden dann so lange absteigend die Aktien mit den höchsten Momentum-Werten gekauft, bis das investierbare Kapital aufgebraucht ist. Die Gewichtung erfolgt beispielsweise anhand der inversen Volatilität oder eines fortgeschrittenen Konzepts (siehe Infobox). Quelle: Andreas F. Clenow, Vortrag auf der QuantCon in New York: „Trade Like A Chimp, Unleash Your Primate!”, S. 20

ANDREAS CLENOW: WIE KÖNNTE EIN EINFACHES KONZEPT AUSSEHEN?

Clenow: Nehmen wir eine Trendfolgestrategie als Beispiel. Wir möchten immer mit der einfachsten Idee beginnen und die Strategie erst dann verfeinern, wenn sich das Konzept bewährt. Für einen Aufwärtstrend definieren wir, dass der Kurs über dem 50er- und 100er-Gleitenden- Durchschnitt liegen muss. Wenn es einen Pullback in Höhe von drei ATR gibt, kaufen wir und halten die Position für 30 Tage. Das ist eine beliebige Zahl, um zunächst zu testen, ob unser grobes Konzept überhaupt etwas hergibt. Als nächstes werden dann wie bereits beschrieben verschiedene Märkte im Portfoliokontext mit einer Risikoallokation anhand der ATR getestet.

ANDREAS CLENOW: LÄNGERFRISTIGE TRENDFOLGESTRATEGIEN FUNKTIONIEREN BEI FUTURES-MÄRKTEN RECHT GUT. WIE SIEHT ES BEI AKTIEN AUS?

Clenow: Ein klassischer Trendfolgeansatz wird bei Aktien kaum funktionieren. Das liegt daran, dass Aktien meist hohe Beta-Werte haben, also stark von der Entwicklung des Gesamtmarktes abhängen und zudem untereinander deutlich positiv korreliert sind. Daraus ergibt sich ein geringer Diversifikationseffekt für den Fall, dass die Marktbewegung dreht.

ANDREAS CLENOW: WAS KANN MAN ALTERNATIV AUF AKTIEN ANWENDEN?

Clenow: Eine gute Strategie, die ich auch in meinem Buch „Stocks on the Move“ beschreibe, ist Momentum. Hier wird fortlaufend auf die stärksten Aktien gesetzt. Dabei werden nur Long-Positionen eingegangen, wenn der Gesamtmarkt in einem Aufwärtstrend verläuft. Die Gewichtungen der einzelnen Aktien bestimmen sich wieder am beschriebenen ATR-Modell. Das Ziel des Momentum-Ansatzes ist es, in einem Bullenmarkt viel zu gewinnen, wenn das Portfolio voll investiert ist, und in einem Bärenmarkt möglichst wenig zu verlieren, wenn das Portfolio zu großen Teilen oder ganz in Cash ist.

ANDREAS CLENOW: ANGENOMMEN, WIR HABEN EIN KONZEPT MIT EINFACHEN REGELN ENTWICKELT. WIE GEHEN WIR WEITER VOR?

Clenow: Auf jeden Fall sollte man einen realistischen Backtest durchführen. Mit realistisch meine ich, dass unbedingt die verschiedenen verzerrenden Effekte einer solchen Rückrechnung zu berücksichtigen sind, da der Backtest sonst ziemlich nutzlos ist. Damit sind nicht nur Dinge wie Transaktionskosten und Slippage gemeint, sondern vor allem langfristig maßgebliche Einflüsse wie der Survivorship Bias.

Denn wenn man zum Beispiel eine Momentum-Strategie über 20 Jahre backtestet, muss man auch diejenigen Aktien berücksichtigen, die zwischenzeitlich mögliche Kandidaten für das Portfolio waren, aber heute nicht mehr im betrachteten Index sind oder vielleicht schon nicht mehr existieren. Solche Effekte können einen erheblichen Unterschied machen! Wer dagegen einfach mit den heutigen Aktien eines bestimmten Index backtestet, bekommt automatisch gute Ergebnisse, die ein völlig unrealistisches Bild der Handelsstrategie zeigen.

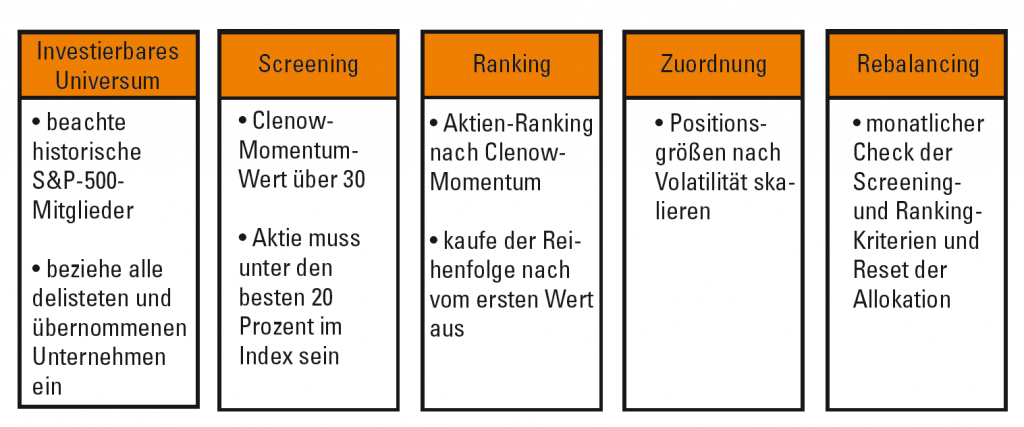

B4 Momentum-Modell

Diese Grafik zeigt die einzelnen Schritte, die bei der Auswahl und Positionierung im Momentum-Modell nach Andreas Clenow zu beachten sind. Quelle: Andreas F. Clenow, Vortrag auf der QuantCon in New York: „Trade Like A Chimp, Unleash Your Primate!”, S. 23

ANDREAS CLENOW: ES SOLLTE ALSO VIEL ZEIT UND DETAILARBEIT IN DEN BACKTEST GESTECKT WERDEN. WENN DAS GANZE DANN IMMER NOCH GUT AUSSIEHT, WIE LÄSST ES SICH UMSETZEN?

Clenow: Ich würde zwei Dinge versuchen – zum einen, die genaue Logik und die Regeln aufschreiben und es einer externen Person zum erneuten Testen geben, um zu sehen, ob die gleichen oder zumindest sehr ähnliche Ergebnisse herauskommen. Interessant ist zudem das Testen auf anderen Datensätzen beziehungsweise Märkten, um die Robustheit zu überprüfen. Als zweite Idee eignet sich die Umsetzung der Strategie mit einem kleinen Konto, eventuell mit nur einem Teil der Positionen, um ein Gefühl für die reale Umsetzung zu bekommen.

ANDREAS CLENOW: MIT WELCHEN DRAWDOWNS SOLLTE MAN BEI TRENDFOLGE- UND MOMENTUM-STRATEGIEN RECHNEN?

Clenow: In etwa mit dem Zwei- bis Dreifachen der durchschnittlichen langfristigen Jahresrendite. Wenn man also eine Strategie fährt, die über viele Jahre im Mittel zehn Prozent Rendite bringt, sollte man davon ausgehen, dass es in schwierigen Zeiten um 20 bis 30 Prozent nach unten gehen kann und wird.

ANDREAS CLENOW: WAS GLAUBEN SIE: WARUM FUNKTIONIEREN TRENDFOLGE UND MOMENTUM NACH WIE VOR, OBWOHL ES SO VIELE KENNEN UND ANWENDEN?

Clenow: Nun ja, in den letzten Jahren hat gerade Trendfolge mit Futures nicht so gut abgeschnitten. Langfristig betrachtet funktioniert es weiterhin, aber die Performance wurde deutlich flacher. Das hängt damit zusammen, dass wir eine anhaltende Niedrigzinsphase haben und die Gelder, die bei den Futures-Positionen nicht durch Margin gebunden sind, keinen oder kaum Ertrag erzielen. In den vielen Jahren zuvor hatten die höheren Zinsen bei zugleich langfristig steigenden Anleihekursen dagegen immer einen schönen Zusatzertrag eingebracht.

Aber zurück zur eigentlichen Frage: Ich denke, dass sich die Märkte nicht sofort an neue Informationen anpassen, sie also erst im Lauf der Zeit einpreisen. Dies ist eine Unterreaktion auf den Informationsfluss, sodass die entsprechenden Bewegungen eine gewisse Zeit benötigen. Diese Phasen halten eine Weile an und führen später oft auch noch zu Überreaktionen in Trendrichtung. Momentan liegt viel Geld in Momentum-Strategien auf Aktien, was im laufenden Bullenmarkt hohe Renditen erzielt, aber eben auch stark abhängig von der Marktphase ist.

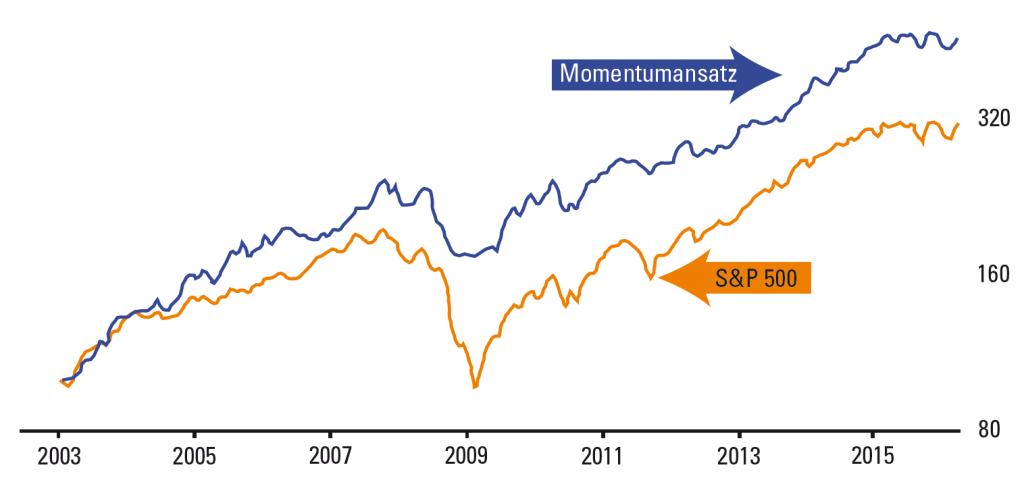

B5 Momentum versus S&P 500

Die Kapitalkurve zeigt das Potenzial an Outperformance, das ein Momentum-Ansatz ermöglicht. In Bullenmärkten geht es darum, möglichst hohe Renditen zu erzielen, die mindestens der Marktrendite entsprechen, während es in Bärenmärkten darum geht, möglichst wenig zu verlieren. Quelle: Andreas F. Clenow, Vortrag auf der QuantCon in New York: „Trade Like A Chimp, Unleash Your Inner Primate!”, S. 24

ANDREAS CLENOW: WAS GLAUBEN SIE SIND DIE TRUGSCHLÜSSE, DENEN PRIVATANLEGER HÄUFIG AUFSITZEN?

Clenow: Viele Hobby-Trader erwarten unrealistisch hohe Renditen. Dazu ein einfaches Rechenbeispiel. Wer mit 100.000 Euro beginnt und jedes Jahr eine Rendite von 50 Prozent macht, würde nach 17 Jahren rund 100 Millionen Euro verwalten. Kann das denn realistisch sein? Ich denke, das ist unmöglich. Die besten Investoren der Welt wurden mit durchschnittlich rund 20 bis 25 Prozent pro Jahr Milliardäre. Alles, was über 20 Prozent pro Jahr hinausgeht, ist auf lange Sicht extrem unrealistisch. Diversifikation über verschiedene Strategien kann helfen, realistische Erwartungen zu setzen und das Risiko besser zu managen.

Dabei reicht es völlig aus, langfristig zehn Prozent pro Jahr zu verdienen, um sehr vermögend zu werden. Diesen Punkt sehen viele Privatanleger nicht. Gleichzeitig gehen sie oft exzessive Risiken ein, deren sie sich mitunter nicht einmal bewusst sind. Privat-Trader tun oft Sachen, für die sie bei einem Hedgefonds aus guten Gründen sofort gefeuert würden. Oder sie sitzen Betrügern auf, die ihnen irgendwelche überoptimierten Systeme verkaufen, die angeblich 50 oder 100 Prozent im Jahr verdienen. Hier muss man sich fragen, warum dieser Systemanbieter so etwas überhaupt verkauft, wenn es denn funktioniert!

ANDREAS CLENOW: WELCHE TIPPS HABEN SIE FÜR TRADER, DIE SICH VERBESSERN MÖCHTEN?

Clenow: Im Trading muss man gewissermaßen Fehler machen, um daraus lernen zu können. Wichtig ist dabei allerdings, Fehler zu machen, von denen man sich auch wieder erholen kann. Wer diese dann regelmäßig analysiert, kann sich im Zeitablauf erheblich verbessern. Außerdem würde ich Privat-Tradern raten, das Programmieren zu erlernen. Und zwar Programmieren abseits der leicht zu bedienenden Plattformen, die auch für Trader ohne Programmiererfahrung geeignet sind. Denn solche einfachen Lösungen lassen sich zwar von den Anbietern gut verkaufen, da sie mit wenig Arbeit verbunden sind, aber sie sind in den Möglichkeiten viel zu begrenzt. Man muss also schon etwas Zeit investieren, um eine Sprache wie Python oder C# zu lernen, aber das lohnt sich dann auch.

ANDREAS CLENOW: WAS WÄRE IHR TIPP FÜR TRADER, DIE VOM BÖRSENHANDEL LEBEN MÖCHTEN?

Clenow: Ich würde dazu raten, perspektivisch darauf hinzuarbeiten, das Geld anderer Leute zu verwalten. Warum? Weil man so einen kleinen Vorteil am Markt skalieren kann, der viel realistischer und bei geringerem Risiko erzielt werden kann. Diversifikation über verschiedene Strategien kann dabei helfen, das Risiko weiter zu minimieren und stabilere Ergebnisse zu erzielen. Wer es schafft, solide 20 Prozent im Jahr zu erzielen, kann davon kaum leben, wenn er nicht schon von Anfang an ein großes Handelskonto hat. Gleichzeitig wäre dies aber ein hervorragendes Ergebnis für alle Anleger, deren Geld mit dieser Strategie ebenfalls verwaltet wird, und gleichzeitig wären die Gebühren ein gutes, geregeltes Einkommen für den Trader, der das Ganze managt. Er kann sich darauf konzentrieren, solide und ohne extreme Risiken zu arbeiten und moderate, aber möglichst konstante Renditen zu erzielen.

ANDREAS CLENOW: GANZ SO EINFACH IST ES ABER HEUTE NICHT, FREMDES GELD ZU VERWALTEN.

Clenow: Das stimmt, die regulatorischen Anforderungen steigen. Zudem sind die Vermögenswerte zunehmend konzentriert und große institutionelle Anleger schauen erst ab bestimmten Volumina überhaupt auf mögliche Anlagevehikel. Das macht es zunehmend herausfordernd, genügend Geld einzusammeln, um auf Dauer die Kosten zu decken und zu überleben. Ich denke, dass es unter einem verwalteten Anlagebetrag von zehn Millionen Euro ziemlich schwierig ist.

ANDREAS CLENOW: KÖNNEN SIE SICH AN EINEN BESONDERS GUTEN TRADE ERINNERN, DEN SIE IN IHREM PRIVATEN KONTO GEMACHT HABEN?

Clenow: Durchaus, auch wenn es ein klassischer Zufallstreffer war. Im Januar 2015 wollte ich Geld von meinem Schweizer Konto in US-Dollar transferieren, um Positionen in US-Dollar zu kaufen. Mein Broker wollte eine Gebühr von drei Prozent dafür. Ich versuchte jemanden zu erreichen, um das zu verhandeln, aber bekam an diesem Tag keinen passenden Ansprechpartner mehr. Also habe ich nichts gemacht und das Ganze auf den nächsten Tag verschoben. Am nächsten Tag, dem 15. Januar 2015, erlebte ich eine handfeste Überraschung: Die Schweizer Nationalbank hatte völlig unerwartet den Mindestkurs zum Euro aufgehoben. Ich zögerte also nicht lang und entschied mich, die drei Prozent Gebühren in Kauf zu nehmen, um zu einem gegenüber dem Vortag rund 15 Prozent günstigeren Kurs zu tauschen. Wenn das mal kein guter Trade war! Leider lässt sich das aber nicht replizieren, sodass es eben ein glücklicher Zufallstreffer bleibt.

I1 Fortgeschrittenes Positions- und Portfolio-Management

Die im Interview beschriebene Positionsgrößenbestimmung anhand der inversen Volatilität ist vereinfacht dargestellt, um die grobe Idee klarzumachen. In der praktischen Umsetzung nutzt Andreas Clenow etwas fortgeschrittenere Konzepte. Dazu ein Beispiel: Entscheiden Sie zuerst, wie viele verschiedene Aktien Sie im Portfolio haben möchten, beispielsweise 25. Wählen Sie dann entsprechend die Top 25 Aktien auf Basis des Clenow Momentums aus. Hier kann man zusätzlich auch längerfristige Gleitende Durchschnitte als Auswahlkriterium berücksichtigen.

Als nächstes werden für jede Aktie die inverse Volatilität sowie der dazu gehörige Z-Score (Anzahl an Standardabweichungen abseits des Mittelwerts) berechnet. Um den Einfluss extremer Einzelwerte zu begrenzen, können alle Werte, die über oder unter einer bestimmten Schwelle liegen (etwa die untersten und obersten fünf Prozent), angeglichen werden („Winsorizing“). Im Ergebnis erhält man die möglichen Gewichtungen der Aktien innerhalb des Portfolios. Um einen Schutz nach unten zu haben, kann zusätzlich eine minimal notwendige Steigung festgelegt werden, die jede Aktie erfüllen muss, um im Portfolio zu verbleiben. Das so erstellte Portfolio kann dann beispielsweise monatlich rebalanciert werden.

Der Original-Artikel erschien in der Ausgabe 02.2018 im Magazin TRADERS´. Da es sich um einen historischen Beitrag handelt, können sich Personen-, Firmen- und Produktdaten, Webseiten, Software, Strategien, Marktphasen, gesetzliche Regelungen und anderes verändert haben bzw. ungültig geworden sein. Die Aktualität des Artikels bezieht sich somit stets auf das Erscheinungsdatum.

- Lesen Sie einen weiteren interessanten Artikel zum Thema: Andreas Clenow: Klassische Trendfolge funktioniert bei Aktien nicht

- Folgen Sie der Traders-Mag Gruppe auf TradersYard…

- Informieren Sie sich über die neuesten Ausgaben des Traders-Magazine…

- Melden Sie sich zu den TradersMag Daily-Briefings an…

Featured by TradersYard und AgenaTrader

Andreas Clenow hat eine eigene Momentum-Definition entwickelt, nach der er die Positionen im Portfolio skaliert. Zunächst berechnet er die annualisierte exponentielle Regressionslinie. Das ist die Gerade, die am besten den vergangenen Kursverlauf auf Basis der prozentualen Veränderungen beschreibt. Je steiler diese verläuft, desto höher das Momentum der Aktie und damit dieser Wert. Dies multipliziert er mit dem Bestimmtheitsmaß, welches die Genauigkeit beschreibt, mit der die Regressionslinie die vergangene Wertentwicklung abbildet.

Je weniger die vergangene Entwicklung von der Regressionslinie abweicht, also je geradliniger der Verlauf, desto höher dieser Wert. Für das Portfolio werden dann so lange absteigend die Aktien mit den höchsten Momentum-Werten gekauft, bis das investierbare Kapital aufgebraucht ist. Die Gewichtung erfolgt beispielsweise anhand der inversen Volatilität oder eines fortgeschrittenen Konzepts (siehe Infobox).

Quelle: Andreas F. Clenow, Vortrag auf der QuantCon in New York: „Trade Like A Chimp, Unleash Your Primate!”, S. 20

Andreas Clenow hat eine eigene Momentum-Definition entwickelt, nach der er die Positionen im Portfolio skaliert. Zunächst berechnet er die annualisierte exponentielle Regressionslinie. Das ist die Gerade, die am besten den vergangenen Kursverlauf auf Basis der prozentualen Veränderungen beschreibt. Je steiler diese verläuft, desto höher das Momentum der Aktie und damit dieser Wert. Dies multipliziert er mit dem Bestimmtheitsmaß, welches die Genauigkeit beschreibt, mit der die Regressionslinie die vergangene Wertentwicklung abbildet.

Je weniger die vergangene Entwicklung von der Regressionslinie abweicht, also je geradliniger der Verlauf, desto höher dieser Wert. Für das Portfolio werden dann so lange absteigend die Aktien mit den höchsten Momentum-Werten gekauft, bis das investierbare Kapital aufgebraucht ist. Die Gewichtung erfolgt beispielsweise anhand der inversen Volatilität oder eines fortgeschrittenen Konzepts (siehe Infobox).

Quelle: Andreas F. Clenow, Vortrag auf der QuantCon in New York: „Trade Like A Chimp, Unleash Your Primate!”, S. 20